Pauschalbesteuerung Schweiz Voraussetzungen & Beispiele – Kantone im detaillierten Vergleich

Sparen Sie Millionen an Steuern wie die Formel 1 Piloten mit der Pauschalbesteuerung in der Schweiz – ohne Ihr Einkommen und Vermögen offenlegen zu müssen

Ich offenbare Ihnen, wie die Formel 1 Piloten und Hollywood Stars die geheimen und attraktiven Steuerdeals (Pauschalbesteuerung) mit dem Wohnsitzkanton aushandeln. Das Gute daran ist, Sie müssen kein Filmstar sein, um die Vorzüge der Pauschalbesteuerung in der Schweiz genießen zu dürfen.

Sie sparen Millionen an Steuern, weil Sie nicht aufgrund von Einkommen und Vermögen besteuert werden, sondern nur nach den Kosten für den jährlichen Lebensaufwand. Sparen Sie bis zu 95% Ihrer jährlichen Steuern ein. Somit sparen Sie jedes Jahr zwischen mehreren 100‘000 EUR bis 100‘000‘000 EUR und mehr ein. Diese attraktive und einzigartige Art der Besteuerung gibt es weltweit nur in der Schweiz. Zusätzlich bleibt ihr Einkommen und Ihr Vermögen Privatsache – 100% Privatsphäre vom Staat garantiert. Der Schweizer Staat interessiert sich nicht für Ihr Einkommen und Vermögen – dank der Pauschalbesteuerung Schweiz.

Wir sind die führende Boutique-Anwaltskanzlei für Vermögensschutz in der Schweiz mit einer nachgewiesenen Erfolgsbilanz.

Achtung!

Alles, was Sie über die Pauschalbesteuerung in der Schweiz wissen müssen – in 12 Minuten.

Der internationale Steueranwalt Enzo Caputo erklärt ihnen in einfachen Worten die Pauschalbesteuerung.

Klicken Sie auf den Play-Button um das Video zu starten. [►]

Inhaltsverzeichnis

- Pauschalbesteuerung Schweiz Voraussetzungen

- Vorteile der Wohnsitzverlegung in die Schweiz mit Pauschalbesteuerung

- Pauschalbesteuerung mit der Steuerbehörde ersetzt mühsame Steuererklärungen

- Keine Angaben zu Einkommen und Vermögen nötig durch Pauschalbesteuerung

- Der Umzug in die Schweiz schafft alle Probleme zum Automatischen Informationsaustausch (AIA) aus der Welt

- Keine gefährlichen Offshore-Steuer-Konstrukte mehr

- Absolute Rechtssicherheit mit „Tax Ruling“

- Keine Schenkungs- und Erbschaftssteuer, keine Kapitalgewinnsteuer

- Tiefe Mehrwertsteuer

- Dank weniger Steuern mehr Geld für Ihr Business

- Stabiles Umfeld mit hoher Lebensqualität

- Keine Deklarationspflichten für Einkommen und Vermögen

- Pauschalbesteuerung Schweiz Beispiel

- Formel 1 Rennfahrer zieht von Deutschland nach Zug und spart CHF 10‘291‘400 Steuern jährlich

- Unternehmer aus Deutschland, der die Mindestanforderungen knapp erfüllt

- Unternehmer aus Slowenien zieht in die Stadt Zug und spart CHF 1,8 Mio.

- One Stop – One Shop Service

- Pauschalbesteuerung Schweiz Kantone und Bund?

- Bund setzt Lebensaufwand auf mindestens CHF 400‘000 fest

- Kantone definieren unterschiedlich „Lebensaufwand“

- Pauschalbesteuerung Schweiz Voraussetzungen

- 5046 pauschalbesteuerte Personen in der Schweiz (Ende 2016)

- Verfahren der Steuerbehörden in der Schweiz

- Wie geht man Komplikationen aus dem Weg?

- Wo lauert die größte Gefahr bei der Pauschalbesteuerung Schweiz?

- Warum ist die Schweiz das Traumziel vieler vermögender Familien?

- Was suchen erfolgreiche, global tätige Unternehmer?

- Vergleich der „Pauschalbesteuerung Schweiz“ mit „Golden Visa Italien“ und „Leben in Monaco“

1. Pauschalbesteuerung Schweiz Voraussetzungen

⛔ Sind die 10 Mio. CHF Vermögen eine zu hohe Hürde für Sie?

Kein Problem, wir haben für Sie eine Alternativlösung: Pauschalbesteuerung in Italien.

Es gibt viele andere attraktive Steuersparmodelle, die je nach Ausgangssituation für Sie in Frage kommen könnten.

2. Vorteile der Wohnsitzverlegung in die Schweiz mit Pauschalbesteuerung

2.1. Pauschalbesteuerung mit der Steuerbehörde ersetzt mühsame Steuererklärungen

Wir handeln für Sie auf Grund unserer langjährigen Erfahrung den für sie besten Pauschalbesteuerungsvertrag aus. Das Verfahren dauert in der Regel 4 – 6 Wochen. Bei Dringlichkeit offerieren wir Ihnen ein „Fast Track“ Verfahren. Es dauert nur 2 – 3 Wochen, inklusive Aufenthaltsbewilligung des Migrationsamtes. Die Zeiten sind endgültig vorbei, wo Sie 50-seitige Steuererklärungen ausfüllen mussten. Der für Sie ausgehandelte Steuervertrag, im Fachjargon „Tax Ruling“, gilt für alle folgenden Steuerjahre. Das Tax Ruling ersetzt alle Steuererklärungen, bis Sie die Schweiz verlassen.

2.2. Keine Angaben zu Einkommen und Vermögen nötig durch Pauschalbesteuerung

Die Besteuerung bemisst sich nach den Kosten für Ihren jährlichen Lebensaufwand oder nach der Jahresmiete multipliziert mit Faktor 7. Der jeweils höhere Betrag wird am Ende zur Besteuerung herangezogen. Wie hoch Ihr Einkommen oder Ihr Vermögen effektiv ist, will das Steueramt nicht wissen. Weder Einkommen noch Vermögen beeinflussen Ihre Steuerrechnung, dafür umso mehr, wenn Yachten, Helikopter und Rennpferde die Kosten für Ihren Lebensaufwand in die Höhe treiben. Wir helfen Ihnen gerne beim Zusammenstellen des steuerrelevanten Lebensaufwandes.

2.3. Der Umzug in die Schweiz schafft alle Probleme zum Automatischen Informationsaustausch (AIA) aus der Welt

Ihr Bankkonto bei einer Schweizer Bank ist nicht steuerbar und auch nicht meldepflichtig. Falls Ihr Schweizer Bankkonto am alten Wohnsitz geheim war, wird es auf einen Schlag mit dem Umzug in die Schweiz legalisiert.

Sie müssen sich nicht mehr mit dem Automatischen Informationsaustausch (AIA) und dem Common Reporting Standard (CRS) befassen. Diese OECD Staatsverträge sind für Sie auf einen Schlag außer Kraft gesetzt. Es interessiert niemanden, wie viel Geld Sie auf dem Konto haben. Als Inländer profitieren Sie vom dem Schweizer Bankgeheimnis. Für viele Bürger der Russischen Föderation ist der AIA der Hauptgrund für den Umzug in die Schweiz.

2.4. Keine gefährlichen Offshore-Steuer-Konstrukte mehr

Sie brauchen keine komplexen Konstrukte zur Steuerplanung mehr. Ihre riskanten Steuerschlupflöcher und die heute nicht mehr funktionierenden Konstrukte mit Offshore Gesellschaften brauchen Sie nicht mehr.

2.5. Absolute Rechtssicherheit mit „Tax Ruling“

Jedes Jahr zahlen Sie die abgemachte Pauschalsteuer. Sie wissen vor der Wohnsitzverlegung in die Schweiz genau, wie viele Steuern – oder besser gesagt – wie wenig Steuern Sie bezahlen.

2.6. Keine Schenkungs- und Erbschaftssteuer, keine Kapitalgewinnsteuer

Die meisten Kantone (außer Appenzell, Neuenburg und Waadt) haben die Schenkungs- und Erbschaftssteuer abgeschafft, wenn die Ehefrau oder direkte Nachkommen begünstigt werden. Sofern entferntere Verwandte begünstigt sind, werden Sie von der Hälfte der Kantone im Vergleich zur EU sehr moderat besteuert.

In der Schweiz gibt es keine Kapitalgewinnsteuer für natürliche Personen. Der deutsche Industrielle Theo Müller, Gründer von Müller-Milch, hatte ein Problem mit der Schenkungssteuer in Deutschland. Aus diesem Grund ist er von Deutschland weggezogen und lebt nun in der Schweiz.

2.7. Tiefe Mehrwertsteuer

Die Schweiz hat mit 7,7% die niedrigste Mehrwertsteuer von Europa. Die Mehrwertsteuer in Europa variiert von 17% bis 27%.

2.8. Dank weniger Steuern mehr Geld für Ihr Business

Als Unternehmer im internationalen Markt müssen Sie mit anderen Firmen um Marktanteile kämpfen und das kostet Geld. Es geht nicht immer darum mehr zu verdienen, sondern mehr von den bereits vorhandenen Einnahmen zu haben, um sie in das Unternehmen reinvestieren zu können. Wenn Sie Millionen Steuern sparen, können Sie besser in Ihr Business investieren. Das bringt Ihnen Wettbewerbsvorteile. Ihre Konkurrenten werden Sie beneiden.

2.9. Stabiles Umfeld mit hoher Lebensqualität

Die verbreitete Staatsverschuldung mit leeren Kassen lässt in vielen Ländern Schlimmes befürchten. Global tätige, wohlhabende und erfolgreiche Geschäftsleute kaufen sich ein neues Domizil (bekannt als „Golden Visa“) oder eine zweite Staatsangehörigkeit mit einem zusätzlichen Pass über ein „Citizenship by Investment Program“.

Mit der Wohnsitzverlegung in die Schweiz haben Sie eine Versicherungspolice erworben und einen Plan B für schlimme Zeiten vorbereitet. In den letzten zwei Jahren sind die Geschäfte mit den käuflichen Pässen geradezu explodiert. Gemäß Wikipedia Eintrag wurden letztes Jahr Pässe mit Investments von zwei Milliarden USD erworben. Die Welt wird instabiler. Die Zahlen bestätigen diesen Trend.

3. Keine Deklarationspflichten für Einkommen und Vermögen

Fangen auch Sie an, massiv Steuern zu sparen, wie es Rockstar Phil Collins, Fußball-Star Michel Platini, Formel 1 Pilot Michael Schuhmacher, Carl Hamilton, Kimi Raik Önen, Sebastian Vettel, Tina Turner, Diana Ross, James Blunt und viele andere bereits tun.

Ziehen Sie in die Schweiz, bevor die Pauschalbesteuerung in der Schweiz in zusätzlichen Kantonen abgeschafft wird. Die Kantone Zurich, Basel Land, Basel Stadt, Schaffhausen und Appenzell Ausserrhoden haben die Besteuerung nach dem Aufwand bereits abgeschafft. Weitere Kantone könnten diesem Beispiel folgen. Zudem wird die Wegzugsbesteuerung („Exit Tax“) in vielen Hochsteuerländern verschärft. Lassen Sie sich Ihr hartverdientes Geld nicht wegnehmen.

Mit dem Umzug in die Schweiz werden Sie nach dem Lebensaufwand besteuert und sparen somit viel Geld. Das ersparte Geld investieren Sie besser in Ihr eigenes Unternehmen. So haben Sie die Gewissheit, dass es sinnvoll ausgegeben wird.

Sie müssen weder Einkommen noch Vermögen deklarieren. Die jährlichen Kosten für den Lebensaufwand werden als das zu besteuernde Einkommen angesehen. Ihr echtes Einkommen übertrifft die Lebenskosten. Die Kosten für den Lebensaufwand pro Jahr werden – in den Augen der Schweizer Steuerbehörden – so behandelt, als seien diese Kosten das zu versteuernde Einkommen. Da die Lebenskosten stets tiefer sind als das Einkommen, ist auch die Besteuerung entsprechend tiefer. Die Kosten für den Lebensaufwand werden zum Stellvertreter (im Fachjargon „Surrogat“) für das zu besteuernde Einkommen.

Als erfolgreicher Geschäftsmann müssen Sie die Bereitschaft zeigen, sich auf ein fiktives Einkommen in Höhe der 7-fachen Jahresmiete oder des jährlichen Lebensaufwandes besteuern zu lassen. Das höhere Resultat definiert das steuerbare Einkommen.

Das so berechnete Einkommen (Steuer-Surrogat) wird zu ordentlichen Sätzen besteuert. Sollten wir uns mit dem Kanton Zug auf einen Lebensaufwand von CHF 600‘000 einigen, so zahlen Sie davon den ordentlichen Satz für den Kanton Zug von 22,89% an Einkommenssteuer. Ihr effektives Einkommen bleibt Ihr Geheimnis. Sie müssen ein Vermögen von mindestens 10 Millionen CHF ausweisen.

Die Steuerbehörde multipliziert das mit dem Lebensaufwand berechnete Einkommen mit Faktor 20. Sie definiert somit das steuerbare Vermögen. Das steuerbare Vermögen ist auch ein Steuer-Surrogat. Es hat mit dem echten Vermögen nichts zu tun.

4. Pauschalbesteuerung Schweiz Beispiel

Formel 1 Piloten

- Lewis Hamilton (Luins am Genfer See, Waadt)

- Felipe Massa und Kimi Räikkönen (Wollerau, Schwyz)

- Sebastian Vettel (Walchwil, Zug)

- Fernando Alonso (Mont-sur-Rolle, Waadt)

sparen dank der Pauschalbesteuerung in der Schweiz Millionen. Viele haben Monaco den Rücken gekehrt, obschon sie in Monaco Null Steuern zahlen mussten. Moderne Formel 1 Rennfahrer müssen heute regelmäßig trainieren. Wer den Grand Prix gewinnen will, muss jeden Tag Sport treiben und sich fit halten. In Monaco wurden Sie beim Training von Paparazzi verfolgt. Sie mussten in ständiger Begleitung von Bodyguards trainieren.

In der Schweiz können sie ungestört in der unmittelbaren Umgebung und in der freien Natur trainieren. Höchste Diskretion und Respekt der Privatsphäre ist fest in der Schweizer Kultur seit 200 Jahren verankert. Tiefste Kriminalitätsraten und hohe Lebensqualität dürfen zwar – im Gegensatz zu Monaco – etwas kosten, aber der Löwenanteil bleibt unversteuert, wie aus folgender Rechnung leicht zu erkennen ist.

5. Formel 1 Rennfahrer zieht von Deutschland nach Zug und spart CHF 10‘291‘400 Steuern jährlich

| Pauschalbesteuerung Schweiz in Zug | Ordentliche Besteuerung in Zug | Besteuerung in Deutschland | |

|---|---|---|---|

| Steuerbares Einkommen | 18‘000‘000 = 1‘000‘000 | 18‘000‘000 | 18‘000‘000 |

| Steuersatz für Einkommen | 22.86% | 22.86% | 45% |

| Steuern für Einkommen | 228‘600 | 4‘114‘800 | 8‘100‘000 |

| Steuerbares Vermögen | 20 x 1‘000‘000 = 20‘000‘000 | 250‘000‘000 | 250‘000‘000 |

| Steuersatz für Vermögen* | ~0.40% | ~0.40% | 1% |

| Steuern für Vermögen | 80‘000 | 1‘000‘000 | 2‘500‘000 |

| Gesamtsteuer: | 308‘600 | 5‘114‘800 | 10‘600‘000 |

| Steuerersparnis | 10‘291‘400 | 5‘485‘200 | – |

Herr A ist Formel 1 Pilot, ledig, keine Kinder, in der Stadt Zug im Kanton Zug pauschalbesteuert, vorher steuerpflichtig in Deutschland. Dank dem Wegzug in die Schweiz spart er jedes Jahr CHF 10‘291‘400 Steuern.

Weltweites effektives Vermögen = CHF 250‘000‘000

Effektives Jahreseinkommem = CHF 18‘000‘000

Lebensaufwand pro Jahr = CHF 1‘000‘000

Lebensaufwand pro Jahr ersetzt das effektive Jahreseinkommen für die Berechnung der Besteuerung

Lebensaufwand pro Jahr

= Fiktives Jahreseinkommen = CHF 1‘000‘000

Fikt. Vermögen = 20 x fikt. Einkommen = CHF 20‘000‘000

Um das für die Besteuerung fiktive Vermögen zu berechnen, wird einfach das fiktive Einkommen mit Faktor 20 multipliziert. Somit ist Ihr effektives Vermögen für die Besteuerung irrelevant.

Einkommens- und Vermögenssteuer in Zug, für Bund, Kanton und Gemeinde:

Bezogen auf das obige Beispiel zahlt er nur CHF 308‘600 Steuern pro Jahr mit Pauschalbesteuerung nach dem Lebensaufwand in der Stadt Zug. Wenn er in Deutschland bleiben würde, müsste er jedes Jahr CHF 10‘600‘000 Steuern zahlen.

Auf CHF 4‘114‘800 Steuern käme er bei einer ordentlichen Besteuerung des Einkommens (ohne Pauschalbesteuerung nach dem Aufwand) mit dem Höchststeuersatz für Spitzeneinkommen in Zug von 22,86% für Bund, Kanton und Gemeinde anzusetzen.

CHF 8‘100‘000 Einkommenssteuern sind in Deutschland, Griechenland, UK und Spanien zum Höchststeuersatz von 45% für Spitzeneinkommen geschuldet.

Die Spitzeneinkommenssteuersätze liegen für die westeuropäischen Ländern und Skandinavien zwischen 43% in Italien und 57,34% in Schweden.

6. Unternehmer aus Deutschland, der die Mindestanforderungen knapp erfüllt

| Pauschalbesteuerung Schweiz in Zug | Ordentliche Besteuerung in Zug | Besteuerung in Deutschland | |

|---|---|---|---|

| Steuerbares Einkommen | 400‘000 = 500‘000 | 400‘000 | 400‘000 |

| Steuersatz für Einkommen | 22.86% | 22.86% | 45% |

| Steuern für Einkommen | 114‘300 | 91‘440 | 180‘000 |

| Steuerbares Vermögen | 20 x 500‘000 = 10‘000‘000 | 10‘000‘000 | 10‘000‘000 |

| Steuersatz für Vermögen* | ~0.40% | ~0.40% | 1% |

| Steuern für Vermögen | 40‘000 | 40‘000 | 100‘000 |

| Gesamtsteuer: | 154‘300 | 131‘440 | 280‘000 |

| Steuerersparnis | 125‘700 | 148‘560 | – |

Er spart CHF 70‘000 pro Jahr an Steuern dank Umzug in die Schweiz (ohne Pauschalbesteuerung, mit ordentlicher Besteuerung)

Weltweites effektives Vermögen = CHF 10‘000‘000

Effektives Jahreseinkommen = CHF 400‘000

Lebensaufwand pro Jahr = CHF 168‘000 (CHF 2‘000 Miete x 12 x 7 = 168‘000)

Fiktives Jahreseinkommen CHF = 500‘000 (im Kanton Zug mind. CHF 500‘000)

Einkommens- und Vermögenssteuer in Zug für Bund, Kanton und Gemeinde:

CHF 154‘300 (mit Pauschalbesteuerung nach dem Lebensaufwand in der Stadt Zug)

CHF 131‘440 (mit ordentlicher Besteuerung nach CHF 400‘000 Einkommen und CHF 10 Mio. Vermögen)

Auf CHF 180‘000 kommt die Einkommensbesteuerung in Deutschland, Griechenland, UK und Spanien zum Höchstsatz von 45% für Spitzeneinkommen.

Wer mit obigen Einkommen und Vermögen von Deutschland, Griechenland, UK und Spanien in die Schweiz zieht, wählt die ordentliche Besteuerung und nicht die Pauschalbesteuerung. Die Steuerersparnis allein bei der ordentlichen Besteuerung ist im Verhältnis zu Hochsteuerländern wie z.B. Deutschland ebenfalls lohnenswert.

Wir rechnen für Sie die Steuerfolgen aus. Jede Gemeinde und jeder Kanton lösen eigene Steuerfolgen aus. Unsere Beratung ist eine Gesamtberatung, die nicht nur die Steuerfolgen definiert. Vielmehr bemühen wir uns um die Erhöhung Ihrer Lebensqualität, indem wir Sie maßgeschneidert beraten und unser Beziehungsnetzwerk zur Verfügung stellen. Wir kennen die örtliche Infrastruktur und pflegen persönliche Beziehungen zu den kantonalen Chefbeamten.

7. Unternehmer aus Slowenien zieht in die Stadt Zug und spart CHF 1,8 Mio. Steuern pro Jahr dank Pauschalbesteuerung in der Schweiz

| Pauschalbesteuerung Schweiz in Zug | Ordentliche Besteuerung in Zug | Besteuerung in Slowenien | |

|---|---|---|---|

| Steuerbares Einkommen | 4‘000‘000 = 650‘000 | 4‘000‘000 | 4‘000‘000 |

| Steuersatz für Einkommen | 22.86% | 22.86% | 50% |

| Steuern für Einkommen | 148‘590 | 914‘400 | 2‘000‘000 |

| Steuerbares Vermögen | 20 x 650‘000 = 13‘000‘000 | 100‘000‘000 | 100‘000‘000 |

| Steuersatz für Vermögen* | ~0.40% | ~0.40% | – |

| Steuern für Vermögen | 52‘000 | 400‘000 | – |

| Gesamtsteuer: | 200‘590 | 1‘314‘400 | 2‘000‘000 |

| Steuerersparnis | 1‘799‘410 | 685‘600 | – |

Weltweites effektives Vermögen = CHF 100‘000‘000

Effektives Jahreseinkommen = CHF 4‘000‘000

Lebensaufwand pro Jahr = CHF 650‘000

Fiktives Jahreseinkommen = CHF 650‘000

Fiktives Vermögen = CHF 13‘000‘000 (Fiktives Jahreseink. X 20)

Die ordentliche Besteuerung im Kanton Zug beträgt für Bund, Kanton und Gemeinde 22,86%. Die Einkommenssteuer beträgt 22,86% von 650‘000 CHF (Lebensaufwand=Fiktives Einkommen) mit der Pauschalbesteuerung, während mit der ordentlichen Besteuerung CHF 914‘400 zu zahlen wären. Das ergibt eine Einkommenssteuer von 148‘590 CHF. Die Vermögenssteuer beträgt ~0.40%. Das ergibt eine Vermögenssteuer von 52‘000 CHF.

Der Unternehmer aus Slowenien kommt dank der Pauschalbesteuerung in der Schweiz auf eine Gesamtjahressteuer von nur 200‘590 CHF.

In Slowenien muss er 50% von seinen CHF 4 Mio. abliefern, was eine Einkommenssteuer von CHF 2 Mio. ausmacht. In der Schweiz zahlt er etwa 10% (CHF 200‘590) der Steuern, die er vorher in Slowenien zahlte. Seine Steuerlast ist von CHF 2 Mio. auf CHF 200‘590 gefallen. Er spart jedes Jahr CHF rund 1,8 Mio., die er jetzt in sein Unternehmen investieren kann, anstatt dem Slowenischen Hochsteuerstaat abzugeben.

8. One Stop – One Shop Service

Wir helfen aber auch bei der Wohnungssuche und Beraten Sie beim Hauskauf, bei der Auswahl und Suche von geeigneten Privatschulen und Kliniken. Wir helfen bei der Zollabfertigung, bei Versicherungen, bei Kunstsammlungen, Import der Auto- und Waffensammlung, Haustieren, Weinsammlung, Umschreiben des Führerausweises oder Hochseepatentes, Zulassung von Private Jets, Bootsplatz, Handwerker für Express Service, etc..

Große Anwaltsfirmen und internationale Auditfirmen haben regen Personalwechsel. Persönliche Beziehungen zu Chefbeamten der Steuerbehörden können nicht gepflegt werden, wenn das Personal ständig wechselt. Wir bieten eine 360 Grad Beratung & Betreuung an nach dem One Stop-One Shop Prinzip.

9. Pauschalbesteuerung Schweiz Kantone und Bund?

Das steuerbare Einkommen wird aufgrund der weltweiten Jahresausgaben für den Lebensaufwand berechnet. Wir haben im folgenden Absatz eine Tabelle mit Posten zur Berechnung des Lebensaufwandes erstellt.

9.1 Tabelle mit Posten zur Bestimmung des Lebensaufwandes

- Haushaltsspesen für Essen und Kleider

- Miete, Garten

- Dienstpersonal (Butler, Dienstmädchen, Kapitän für die Yacht)

- Bildung, Weiterbildung und Kultur

- Reisen und Ferien

- Ausgaben für die Gesundheit und Sport

- Kosten für Automobilsammlung, Yacht, Privatjet, Tierhaltung (Bsp. Pferde)

- Finanzierungskosten für Grundeigentum im Ausland

- Steuern aller Art im Ausland

- Andere Kosten

9.2 Die Jahresmiete x Faktor 7 und Kosten für den Lebensaufwand

- Der Lebensaufwand wird auch mit einer Fiktion ermittelt, welche dem 7-fachen der Jahresmiete entspricht

- Mietzins von CHF 6‘000 pro Monat, Jahresmiete von CHF 72‘000

- Jahresmietzins mit Faktor 7 multipliziert ergibt Einkommenssurrogat von CHF 504‘000

9.3 Pauschalbesteuerung in der Schweiz – Wohnung/Haus mieten oder kaufen?

Wenn Sie ein Haus kaufen und deshalb keine Miete zahlen, wird auf Basis des Immobilienwertes eine fiktive Miete errechnet.

Marktüblich sind die Kauf-&Mietpreise in den steuergünstigeren Kantonen höher angesiedelt. Vor der Kauf-/Mietentscheidung sollte man sich genau überlegen in welcher Gemeinde man sich innerhalb des Kantons niederlässt. Die langjährige Zusammenarbeit mit Kunden aus aller Welt zeigt, dass nicht nur der ultimative niedrigste Steuersatz einer Gemeinde als alleiniges Kauf-/Mietkriterium gelten sollte. Erfahrungsgemäß zeigt sich, dass es langfristiger viel wichtiger ist, sich sozial integrieren zu können und eine optimale Lebensqualität vor Ort vorzufinden.

Aufgrund unserer 30-jährigen Erfahrung haben wir ein großes Beziehungsnetz in der Immobilienbranche aufgebaut. Wir sind in der Lage den Kauf-&Mietprozess ihrer neuen Immobilie schnell und unkompliziert für Sie zu gestalten. Darüber hinaus profitieren Sie von interessanten Off-Market Objekten in äußert begehrten und sehr exklusiven Lagen.

10. Bund setzt Lebensaufwand auf mindestens CHF 400‘000 fest

Die Eidgenössische Steuerverwaltung (https://www.estv.admin.ch/estv/de/home.html) hat kraft Kreisschreiben Nr. 44 am 24. Juli 2018 das maßgebende Einkommen für die Berechnung der Bundessteuer für Besteuerte nach dem Aufwand auf Bundesebene auf mindestens CHF 400‘000 festgesetzt. Beträgt der Lebensaufwand für ein Jahr oder die Jahresmiete mit Faktor 7 multipliziert weniger als CHF 400‘000, so wird das Einkommen auf Bundesebene trotzdem auf mindestens CHF 400‘000 festgesetzt.

11. Kantone definieren unterschiedlich „Lebensaufwand“

Die Kantone sind in der Festsetzung der Besteuerung nach wie vor autonom. Ganz im Sinne des föderalistischen Prinzips und des „Kantönligeist“ (Schwyzertütsch) hat jeder Kanton seinen eigenen Lebensaufwand definiert, um das Einkommen für die Berechnung der kantonalen Steuern (inkl. Gemeindesteuer) zu bestimmen. Um Ihnen die Auswahl eines steuereffizienten Wohnsitzkantons zu erleichtern, haben wir eine Tabelle erschaffen, welche das Mindesteinkommen in allen Kantonen darstellt.

11.1. Tabelle: Pauschalbesteuerung Schweiz Kantone mit Mindestkosten für den Lebensaufwand

| Mindestkosten Lebensaufwand | Kantone |

|---|---|

| CHF 600‘000 | Schwyz, Luzern, St Gallen, Graubünden, Thurgau |

| CHF 500’000 | Zug |

| CHF 400’000 | Bern, Genf, Neuchâtel, Appenzell Innerroden, Uri, Obwalden, Aargau, Nidwalden, Solothurn |

| CHF 360’000 | Waadt |

| CHF 250‘000 | Fribourg, Wallis |

| CHF 200‘000 | Jura |

| CHF 150’000 1 | Thurgau |

| CHF 140‘000 2 | Tessin |

| 7 x Mietwert plus 10% | Genf |

1Mind. CHF 150’000 effektiv zu zahlende Steuer, exklusive Bundessteuer, oder mind. 10-facher Jahresmietzins oder Mietwert

2Mind. CHF 140‘000 effektiv zu zahlende Steuer, inklusive Bundessteuer im Kanton Tessin

Wie verhält es sich wenn man nach der Pauschalisierung in ein Kanton umzieht das keine Pauschalbesteuerung anbietet?

Beispiel: Umzug nach Pauschalbesteuerung in der Schweiz von Zug nach Zürich

Herr A. ist in Zug pauschalbesteuert. Er zieht vom Kanton Zug in die Stadt Zürich. In Zürich zahlen Sie die ordentliche Gemeinde- und Kantonssteuer, da der Kanton Zürich die Pauschalbesteuerung abgeschafft hat. Betreffend Bundessteuer haben Sie allerdings nach wie vor Anrecht auf alle Vorteile der Pauschalbesteuerung. Sie zahlen die identische Bundessteuer, wie Sie im Kanton Zug bezahlt hatten. Hingegen unterliegen Sie für die Bemessung der Kantons- und Gemeindesteuer in Zürich der ordentlichen Besteuerung.

| Zug | Zürich | |

|---|---|---|

| 100‘000 | 100‘000 | Bundessteuer (Pauschalbesteuerung auf Bundesebene bleibt in Kraft) |

| 75‘000 mit Pauschalbesteuerung | 150‘000 | Keine Pauschalbesteuerung in Zürich für Kantons- und Gemeindesteuer |

| 175‘000 | 250‘000 | Gesamte Steuerbelastung |

12. Pauschalbesteuerung Schweiz Voraussetzungen

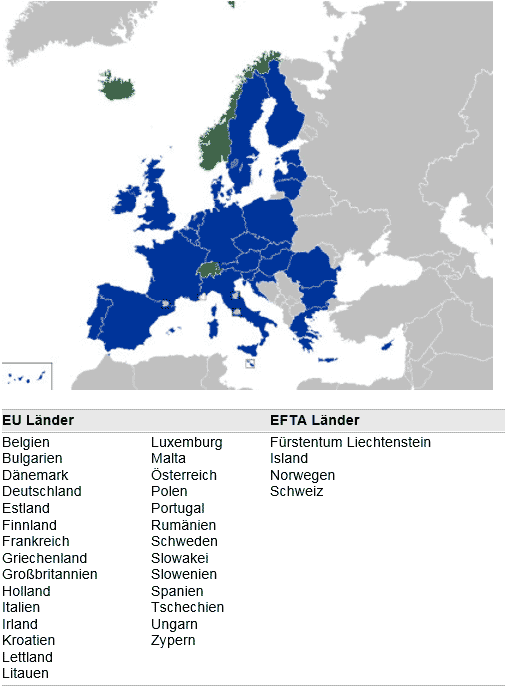

12.1. Ausländer aus EU/EFTA Staaten (Was sind EFTA Staaten?)

Wenn Sie als Staatsangehöriger der EU/EFTA (siehe Grafik unten) in der Schweiz keiner Erwerbstätigkeit nachgehen, dürfen Sie sich pauschal nach dem Aufwand besteuern und sich in der Schweiz niederlassen. Sie müssen folgende Voraussetzungen erfüllen:

- Sie müssen genügend finanzielle Ressourcen haben, damit Sie die Lebenskosten für sich und Ihre Familie ohne Not decken können. Sie müssen darlegen, dass Sie nie Sozialhilfe beziehen werden

- Sie müssen eine private Krankenversicherung abschließen

Die Europäische Freihandelsassoziation (EFTA) ist eine supranationale Organisation, die den freien Handel und die wirtschaftliche Integration fördert. Die EFTA besteht aus folgende Mitgliedstaaten: Island, Liechtenstein, Norwegen und die Schweiz.

12.2. Ausländer aus Nicht EU/EFTA Staaten

Ausländer aus Nicht EU/EFTA Staaten werden in 2 Kategorien eingeteilt:

a) Ausländer aus Nicht EU/EFTA Staaten im Alter von 55 Lebensjahren und älter

- Es müssen persönliche Beziehungen zur Schweiz vorliegen

- Sie dürfen in der Schweiz und im Ausland keiner Erwerbstätigkeit nachgehen

- Sie müssen ausreichende finanzielle Mittel besitzen, um den Lebensunterhalt Ihrer Familie zu decken

- Sie müssen eine private Krankenkassenversicherung abschließen

b) Ausländer aus Nicht EU/EFTA Staaten unter dem Alter von 55 Lebensjahren

Wenn Sie keinen europäischen Pass haben und auch keine bestehenden persönlichen Verbindungen zur Schweiz haben, dürfen Sie sich trotzdem niederlassen, aber es wird teurer. Das Verfahren ist komplex. Das Staatssekretariat für Migration in Bern (https://www.sem.admin.ch/sem/de/home/ueberuns/kontakt.html) muss eine zusätzliche Bewilligung erteilen. Mithin muss der Kanton „erhebliche kantonale fiskalische Interessen“ feststellen. Der Kanton prüft aus eigener Initiative, ob persönliche und kulturelle Verbindungen zur Schweiz bestehen (was natürlich jeder behauptet und wenn es nur das Bankkonto bei der UBS ist).

- Die Kandidaten müssen entsprechend auf Interviews bei den Behörden vorbereitet werden.

- Kandidaten aus fremden Kulturen müssen eine genügende Motivation zeigen, um sich an die Schweizer Kultur und Gesellschaft anzupassen. Jeder Fall ist anders. Die Behörden prüfen genau.

- Ein scheinbarer Wohnsitz auf dem Papier reicht nicht aus. Die Behörden müssen überzeugt sein, dass der neue Lebensmittelpunkt sich in der Schweiz befindet. Das bedeutet, dass der Steuerzahler sich mindestens 182 Tage pro Jahr tatsächlich in der Schweiz befindet.

Generell verlangen die Kantone, dass eine Steuerrechnung von mindestens CHF 500‘000 bis zu CHF 1 Mio. an die Kantone bezahlt wird. Jeder kantonale Chefbeamte wird das Steuergesetz nach dem aktuellen Finanzbedarf des jeweiligen Kanton auslegen. Je mehr Sie bereit sind zu zahlen, desto weniger hoch sind die Voraussetzungen. Hier ist guter Rat teuer. Es geht um Fragen der gesetzlichen Auslegung von Integration, kultureller Hintergrund und Anpassungswille.

„Ein kreativer Berater mit guten persönlichen Beziehungen kann Wunder bewirken, die die Steuerrechnung verkleinern und Vorurteile der Behörden entkräften.“

Bitte informieren Sie uns rechtzeitig, wenn Sie keinen Pass aus Europa haben und sich in der Schweiz niederlassen möchten. Je früher wir intervenieren können, desto besser wird das Endresultat (Tax Ruling) ausschauen. Da „bereits bestehende persönliche und kulturelle Beziehungen“ zur Schweiz vorliegen müssen, können wir Sie, je nach Situation und Hobbies, gezielt in Vereine oder sonstige Organisationen einschreiben (Tennis-Club, Golf-Club, Yacht Club, Handelskammer, Numismatiker-Verein).

So werden wir im Zeitpunkt unserer Eingabe bei der Steuerbehörde in der komfortablen Lage sein, die bereits bestehenden Verbindungen zur Schweiz dokumentieren zu können.

Je nach Herkunft und Höhe des Vermögens lohnt es sich, wenn wir für Sie vor dem Umzug in die Schweiz einen Pass in Zypern durch das „Citizenship by Investment“ Programm beantragen. Wir helfen Ihnen dabei.

Mit dem Pass aus Zypern werden Sie Bürger der EU. Sie werden massiv sparen. Als nicht EU Bürger zahlen Sie drei bis sechs Mal so viel Steuern, wie ein EU Bürger.

Beispiel Nicht EU Bürger:

EU Bürger mit einem Lebensaufwand pro Jahr von CHF 400’000 – CHF 600‘000 zahlen, je nach Kanton, zwischen CHF 150‘000 und CHF 200‘000 Steuern. Mitglieder des Jet-Sets, die einen extravaganten Lebensstil mit hohen Kosten pflegen, kommen sehr schnell auf eine viel höhere Besteuerung. Nicht EU Bürger müssen ein „erhebliches fiskalisches Interesse“ für den Kanton darstellen. Das bedeutet mit andern Worten, dass ein Nicht EU Bürger niemals mit einer Steuerrechnung unter CHF 500‘000 pro Jahr wegkommt.

Nicht EU Bürger mit einem moderaten Lebensaufwand müssen mit einer Steuerrechnung von CHF 500‘000 bis zu CHF 1‘000‘000 rechnen. Das bedeutet, dass ein Nicht EU Bürger schnell CHF 350‘000 bis CHF 850‘000 pro Jahr mehr Steuern zahlen muss als ein EU Bürger.

12.3. Wie Sie als Nicht-EU Bürger weniger Steuern zahlen bei der Pauschalbesteuerung durch den Kauf eines EU Passes

Für Nicht EU Bürger lohnt es sich, einen EU Pass in Zypern zu erwerben. Der Pass in Zypern kostet nichts. Allerdings müssen Sie ein Real Estate Investment von 2.5 Mio. EUR tätigen, damit Sie den Pass erhalten. Nach 3 Jahren dürfen Sie Ihr Investment desinvestieren. Neben Zypern sind Pässe zu attraktiven Konditionen auch in Bulgarien, Malta, Ungarn, Slowenien, Mazedonien, Montenegro oder Bulgarien zu haben. In Bulgarien können Sie den Pass bereits nach einem Wohnsitz von nur 3 Jahren günstig erwerben. Die Bedingungen für ein „Citizenship by Investment Program“ können sich schnell verändern. Wir halten Sie gerne auf dem aktuellen Stand der Dinge.

Wir kalkulieren für Sie schnell und unkompliziert, wie viele Steuern Sie wo zahlen. Rufen Sie uns an.

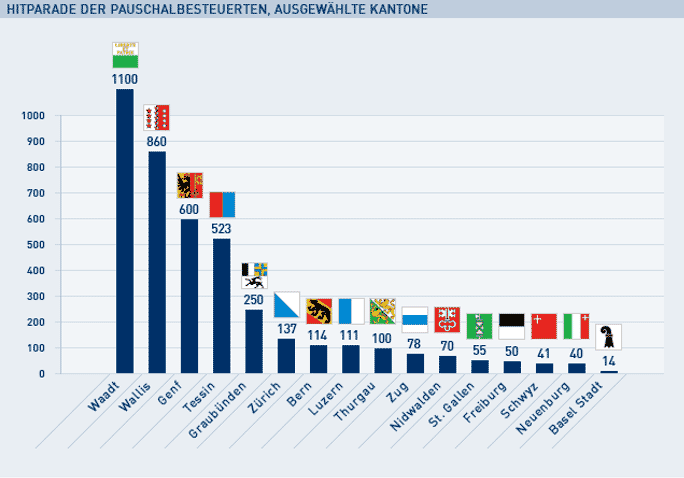

13. 5046 pauschalbesteuerte Personen in der Schweiz (Ende 2016)

Ende 2016 lebten 5046 pauschalbesteuerte Personen in der Schweiz. Sie lieferten 767 Mio. CHF Steuern ab. Im Durchschnitt zahlte jede Person CHF 152‘002 Steuern. Die Unterschiede sind außergewöhnlich. Die einkassierten Steuern variieren von CHF 10‘000 bis zu 8 Mio. CHF, je nach Situation.

Die meisten Pauschalbesteuerten konzentrieren sich auf die Region um den Lac Leman (Genfer-See) und das Tessin. Der Kanton Waadt ist führend mit 1125 Personen. Im Tessin sind 910 Personen ansässig. In Genf residieren 638 Personen. Weitere attraktive Orte sind der Kanton Graubünden mit 235, Bern mit 201, Zug mit 127 und Luzern mit 114 Personen, die die Vorzüge der Besteuerung nach dem Aufwand genießen.

14. Verfahren der Steuerbehörden in der Schweiz

Seit über 150 Jahren kennt die Schweiz die Besteuerung nach dem Aufwand. Die Schweizerbehörden sehen den Steuerzahler als Kunden und nicht als Prozessgegner, wie dies in Frankreich, Deutschland oder Italien zutrifft. Steuerzahler, Berater und Behörden pflegen einen Ton des Vertrauens und Dialoges in der Schweiz.

Trotz dem Tenor des gegenseitigen Vertrauens zwischen Steuerbehörden und Steuerzahler sind die Berechnungen kompliziert. Ein großer Spielraum für Interpretationen begleitet das ganze Verfahren. Kulturelle Unterschiede öffnen Tür und Tor für Missverständnisse oder gar Misstrauen. Wer sich ungeschickt ausdrückt, etwas Falsches sagt, im jugendlichen Leichtsinn begangene Bagatelldelikte oder Straßenverkehrsdelikte verheimlicht, ein falsches Dokument einreicht kann sich schnell in Widersprüche verwickeln. Intensivere Abklärungen mit persönlichen Interviews sind das Resultat.

Die kantonalen Steuerbehörden involvieren die Bundesbehörden in Bern. Das Verfahren wird unnötig komplex und zeitraubend. Es kann sogar ausarten, so dass Sie zur Persona Non Grata, zu einer in der Schweiz unerwünschten Person deklariert werden und auf eine Schwarze Liste landen.

14.1. Checkliste: Antrag auf Pauschalbesteuerung

Welche Dokumente müssen Sie vorbereiten?

- Motivationsschreiben mit Begründung zur Verlegung des Mittelpunkts des Lebens

- Bestätigung, dass Sie in der Schweiz keiner Erwerbstätigkeit nachgehen

- Deklaration des Willens mindestens 6 Monate pro Jahr in der Schweiz zu wohnen

- Persönliche Verbindungen zur Schweiz darlegen

- Erklärung über zusätzliche Personen (Privatsekretärin, Butler etc.)

- Posten aller Kosten für den jährlichen Lebensaufwand

- Immobilienbesitz

- Letzte Steuererklärung am letzten Wohnsitz

- 2 Passbilder für jedes Familienmitglied

- Geburtsurkunde, Heiratsurkunde, Scheidungsurteil

- Lebenslauf in Kurzform

- Auszug aus dem Strafregister, Leumundszeugnis (Sie müssen einen guten Ruf genießen)

- Mietvertrag, Kaufvertrag

- Passkopien

Je nach Kanton und Fall können zusätzliche Erklärungen und Unterlagen verlangt werden. Die Unterlagen dürfen keine Widersprüche enthalten, die Anlass zu Nachforschungen geben könnten. Waren Sie früher, zum Beispiel, politisch tätig, so müssen Sie diesen Sachverhalt offen legen und erklären.

15. Verfahren der Steuerbehörden in der Schweiz

Wir verhandeln für Sie den wichtigsten Steuerdeal ihres Lebens mit den Schweizer Behörden aus, von dem Sie über viele Jahre massiv profitieren werden. Sie müssen gegenüber Ihrem Berater ehrlich sein, sonst sabotieren Sie sich selbst bereits in der Anfangsphase. Sie dürfen negative Punkte zu Ihrem Lebenslauf nicht verheimlichen. Es gibt nichts Schlimmeres, als wenn die Behörden aufgrund eigener Nachforschungen Widersprüche oder gar Lügen aufdecken.

Ist das Vertrauen erst einmal zerstört, gestalten sich weitere Verhandlungen sehr schwierig. Im schlimmsten Fall kann es bis zur kompletten Einstellung des gesamten Verfahrens kommen. Sie müssen uns alles offenlegen. Je mehr wir über Ihre Verhältnisse wissen, desto effizienter können wir argumentieren. Wir finden für Sie den richtigen Weg. Wir wissen, wie wir heikle Sachverhalte im Lebenslauf richtig darstellen müssen, so dass der Ablauf der Pauschalbesteuerung nicht zum Albtraum wird.

16. Wo lauert die größte Gefahr bei der Pauschalbesteuerung Schweiz?

Die größte Gefahr kommt von der Steuerbehörde in Ihrem Heimatland. Alle offensichtlichen Bindungen zur alten Heimat müssen abgebrochen werden. Man darf der alten Steuerbehörde keine Angriffsfläche lassen. Am besten Sie brechen alle Brücken zur alten Heimat ab und verkaufen Ihren Immobilienbesitz im Heimatland. Transferieren Sie Ihr Vermögen. Sie sollten keine Vermögenswerte mehr dort haben, die im Rahmen eines Verfahrens beschlagnahmt werden könnten.

Passen Sie auf, wenn Sie Verwandte besuchen. Je nach Heimatland müssen Sie sogar Ihre Tage, die Sie dort beim Besuch von Familienangehörigen verbringen, aufschreiben. In vielen Steuerprozessen ging es um die Anzahl der Tage.

Bewahren Sie Elektrizitätsrechnungen auf. Solche Rechnungen können später nützlich sein, um den Lebensmittelpunkt am neuen Wohnsitz zu beweisen. Wir beraten Sie gerne, welche Beweise für spätere Steuerverfahren wertvoll sein können. Sammeln Sie alle Beweise, die den neuen Lebensmittelpunkt dokumentieren. Diese Unterlagen können bares Geld wert sein.

„Verlegen Sie Ihren Wohnsitz in ein Land, wo es keine Hexenjagd auf Millionäre gibt“

Aus erster Hand berichten uns Kunden aus allen Kontinenten persönlich, wie verunsichert, verängstigt und bedroht sie sich wirklich fühlen. Diese Kunden sind normale, aber wohlhabende Geschäftsleute. Dank unseren internationalen Beziehungen sind wir in der Lage, aktuelle Einschätzungen oder gar Voraussagen über Entwicklungen abzugeben. Diesen Informationsvorsprung nutzen wir zu Ihrem Vorteil. Wir erarbeiten für unsere Kunden einen maßgeschneiderten Plan B. Wir können auch Ihnen diesen Service offerieren. Dadurch schützen Sie Ihr Vermögen, sparen Steuern in Millionenhöhe und erhöhen die Lebensqualität – in wenigen Wochen.

17. Warum ist die Schweiz das Traumziel vieler vermögender Familien?

Steuererhöhungen, die einer Enteignung gleichkommen, sind in vielen Ländern bereits angekündigt. Marode Staatskassen und Bail-Ins bedrohen Ihr Vermögen. Spanien besteuert bereits Bankkonten. Polen, Ungarn, Argentinien und Portugal haben Pensionsgelder bereits teilenteignet. Kontrollen zum freien Kapitalverkehr sind in Island, Türkei, Saudi Arabien und Zypern bereits eingeführt. Weitere Länder werden folgen.

International wohnhafte Familienmitglieder sind heute viel mobiler als früher. Sie sind auf einen gut funktionierenden internationalen Zahlungsverkehr angewiesen. Jeden Tag haben sie mit den Compliance Abteilungen der Banken und mit den Restriktionen zum freien Kapitaltransfer zu kämpfen.

Die Wegzugsbesteuerung (Exit Tax) wird in Europa in vielen Ländern verschärft. Einige Hochsteuerländer, wie zum Beispiel Deutschland und Frankreich, wollen das auf die Nationalität anknüpfende Steuersystem der USA übernehmen. Die Steuerbehörden wollen die Wohnsitzverlegung in ein anderes Land weniger attraktiv gestalten, um die Steuerpflichten auf immer und ewig aufrecht zu erhalten.

18. Was suchen erfolgreiche, global tätige Unternehmer?

- Stabile Verhältnisse in Politik und Wirtschaft

- Voraussehbarkeit, Verbindlichkeit und Rechtssicherheit

- Schutz der Privatsphäre, inklusive Bankgeheimnis

- Lebensqualität

- Faire Besteuerung

Die Medien berichten blauäugig nur über die Vorteile des Automatischen Informationsaustausches (AIA) und wie er die Steuerhinterzieher hinter Schloss und Riegel bringen wird. Niemand berichtet über die gewaltigen Nachteile und über das enorme Gefahrenpotential des AIA.

Es kümmert Niemanden, wenn hochbrisante persönliche Informationen in den Bankkontenunterlagen durch den AIA in die Hände korrupter Staatsbeamter landen. Der AIA wird viele wohlhabende Familien in Lebensgefahr bringen. Das interessiert Niemanden. Viel wichtiger sei anscheinend, dass die kriminellen Steuerhinterzieher verfolgt und dem Richter vorgeführt werden.

Dank dem AIA ist der Staat genau informiert, wo Sie Ihr Geld im Ausland angelegt haben. Der Staat kann Sie in der EU zwingen, Ihre Bank zu retten. Der AIA ist nur der Vorbote einer gefährlichen Entwicklung in Richtung Verstaatlichung.

Der Staat kann Sie mit Ihrem Geld auf dem Bankkonto kraft Bail-In Gesetz über Nacht zum Aktionär Ihrer Bank machen. Als Aktionär einer maroden Bank haben Sie gute Chancen, Ihr Geld zu verlieren. Der Staat hat kraft Gesetz aus Ihren Ersparnissen Risikokapital gebildet.

Ziehen Sie Ihr Geld vom Konto ab und bringen Sie es zu einer sicheren Schweizer Bank, bevor der Staat Sie zwingt, Ihre marode Bank in der EU und die Staatskassen zu retten.

Viele unserer Kunden haben die Zeichen der Zeit erkannt. Als Unternehmer wissen Sie, wie wichtig eine rechtzeitige Planung sein kann. Sie wissen aber nicht, wie ein maßgeschneiderter Plan B für unsichere Zeiten genau aussehen muss.

Wir unterstützen sie bei der Umsetzung Ihres Plans. Wir helfen nicht nur bei der Wohnsitzverlegung in die Schweiz. Ob Erwerb einer zweiten Staatsbürgerschaft, Verlegung des Wohnsitzes in ein anderes Land, Kontoeröffnungen in Ländern ohne AIA, physische Golddepots unter dem Radar des Bankensystems, Verlegung und Diversifikation von Vermögenswerten in sichere Länder, Gesellschaftsstrukturen zur Absicherung des Vermögens, wir helfen in jeder Situation.

Jeder Plan B schaut anders aus. Wir zeigen Ihnen, welche Optionen Sie haben und welche Sie sofort umsetzen sollten.

19. Vergleich der „Pauschalbesteuerung Schweiz“ mit „Golden Visa Italien“ und „Leben in Monaco“

Das Kreisschreiben Nr. 44 vom 24. Juli 2018 der Eidgenössischen Steuerverwaltung hat auf Bundesebene das Minimaleinkommen für die Pauschalbesteuerung in der Schweiz auf CHF 400‘000 hinauf gesetzt. Auf kantonaler Ebene variiert das Mindesteinkommen je nach Kanton von CHF 400‘000 bis CHF 600‘000.

Seit Januar 2017 offeriert Italien eine Einheitseinkommenssteuer von EUR 100‘000 pro Jahr über ein neues Golden Visa Programm. Ein Golden Visa Programm offeriert einen Wohnsitz in einem bestimmten Land gegen eine Pauschalsteuer. Alle ausländischen Einkünfte sind mit der Bezahlung von EUR 100‘000 Pauschalsteuer abgegolten. Das Golden Visa Programm in Italien lohnt sich für jeden, der bei ordentlicher Besteuerung mehr als EUR 100‘000 Steuern zahlen müsste.

19.1. Cristiano Ronaldo spart Millionen mit „Golden Visa Italy“

Seit der Fußball Star Cristiano Ronaldo von Juventus Turin eingekauft wurde, hat er seinen Steuerwohnsitz mit dem Golden Visa Italy nach Italien transferiert. Das italienische Golden Visa Programm mit Flat Tax hat dank Cristiano Ronaldo massiv an Popularität gewonnen.

Das Golden Visa Italy Programm ist leicht steuergünstiger als die Pauschalbesteuerung in der Schweiz. Nichtsdestotrotz bleibt das Schweizer Golden Visa die Rolls Royce Lösung von allen Golden Visa Programmen der Welt.

Monaco ist eines der letzten Steuerparadiese für reiche Privatiers: Keine Steuern auf Einkommen, Vermögen und Kapitaleinkünfte. Dafür kostet das Wohnen. Laut der bekannten Immobilienagentur Engel & Völkers hat ein Investor aus dem Nahen Osten für ein Penthouse mit direktem Blick auf den Yachthafen EUR 148‘000 pro Quadratmeter bezahlt. Was an Steuern gespart wird, geht für die Miete drauf.

Das Golden Visa Italy gibt es seit 2017. Es wurde von den EU Mitgliedstaaten massiv unter Beschuss genommen. Italien habe ein Steuerparadies für Superreiche kreiert. Das Programm sei ungerecht. Die üblichen Vorhalte der OECD. Es ist völlig unbekannt, wie lange das Golden Visa Italy noch Geltung haben wird.

Interessierte Kreise lieben zwar den italienischen Lifestyle, trauen aber – zu Recht – der italienischen Regierung nicht über den Weg. Es gibt auch keinen richtigen Vertrag (Tax Ruling) mit dem Staat, wie in der Schweiz vorgesehen.

Die Pauschalbesteuerung Schweiz hat sich seit 1861 bewährt und kann auf eine über 150 Jahre alte Geschichte zurück blicken. Das Golden Visa Italy ist ein legislatorischer Schuss aus der Hüfte, der sich zuerst in der Praxis bewähren muss. Die Rechtssicherheit ist in der Schweiz garantiert. Die vielen Regierungswechsel in Italien verbreiten Unsicherheit. Wer es sich leisten kann, sollte sich für die Pauschalbesteuerung Schweiz entscheiden. Sie kostet etwas mehr, garantiert aber maximale Rechtssicherheit und alle Vorzüge der Schweiz.

Wenn Sie mit dem Gedanken spielen, die Pauschalbesteuerung Schweiz könnte für Sie interessant sein, dann rufen Sie jetzt an. Wir haben Personen aus der ganzen Welt geholfen, in der Schweiz einen neuen Wohnsitz zu begründen. Wir lassen Sie nach Unterzeichnung des Superdeals mit dem Kanton nicht im Stich.

Vielmehr helfen wir Ihnen auch bei:

- Zollformalitäten

- Hilfe bei Mietvertrag oder Kauf

- Import von Haustieren/Veterinärwesen/Impfungen

- Umschreiben des Führerscheins, Bootsscheine

- Zulassung von Yachten, Helikopter, Private Jet etc.

- Suche eines Bootsplatzes

- Versicherungen und Krankenkassen

- Suche geeigneter Privatschulen

- Zugang zu exklusiven Clubs

- Bewilligungsverfahren bei Waffensammlungen/Antiquitäten

- Umbauvorhaben/Handwerker

- Vieles mehr…

Sollte die Pauschalbesteuerung Schweiz doch nicht zu Ihnen passen, dann kann ich Ihnen garantieren: Wir finden für Sie immer eine Lösung – auch in scheinbar ausweglosen Situationen.

Warum sollten Sie sich für Caputo & Partners entscheiden?

Wir verstehen uns als Boutique Anwaltskanzlei, die sich auf einige ausgesuchte Bereiche hochgradig spezialisiert hat. Caputo & Partners bietet unübertroffenen rundum Service auf höchstem Niveau.

Enzo Caputo kümmert sich höchstpersönlich um die Bedürfnisse seiner internationalen Klienten.

Mit seiner über 30jährigen Erfahrung im Private Banking versteht er besonders gut die Sorgen und Nöte internationaler Privatkundschaft.

Herr Caputo spricht 5 Sprachen, verfügt über ein außergewöhnliches globales Beziehungsnetzwerk und ist somit in der Lage, Probleme zu lösen und ihnen Wege zu offenbaren, die Sie vorher für unmöglich gehalten haben.

Der Ablauf der Pauschalbesteuerung in der Schweiz

in 6 einfachen Schritten:

Schritt 1:

Vereinbaren Sie einen Termin.

Schritt 2:

Sie schicken uns folgende Angaben:

- Das Wohnsitzland, wo Sie steuerpflichtig sind

- Welche Familienmitglieder mit ihnen in die Schweiz ziehen möchten

- Auflistung zu ihrem Einkommen: Vermögen, Kapitalgewinne, Dividenden, Immaterielle Güterrechte (z.B. Patente, Lizenzen etc.) und andere Einkommensströme

- Eine kurze Präsentation ihres Unternehmens

Schritt 3:

Wir analysieren ihre Angaben und erstellen eine optimale Vorgehensweise basierend auf ihrer Ausgangslage.

Schritt 4:

Sie und Herr Caputo haben ein Beratungsgespräch via Skype oder im Office vor Ort in Zürich, worin sämtliche Details geklärt werden. Wenn Sie alle Voraussetzungen erfüllen und sich für die Pauschalbesteuerung in der Schweiz entschieden haben, erteilen Sie uns ein schriftliches Mandat.

Schritt 5:

Mit der Unterstützung von Caputo & Partners erstellen Sie folgende Unterlagen:

- Motivationsschreiben für den Umzug in die Schweiz

- Absicht, die Schweiz zum Zentrum des Lebens zu machen

- Schriftliche Verpflichtung, keine beruflichen Aktivitäten in der Schweiz auszuüben

- Absichtserklärung, mindestens 6 Monate in der Schweiz zu verbringen

- Vorhandene Verbindungen / Beziehungen mit der Schweiz (Caputo & Partner wird sich um die Mitgliedschaft im lokalen Tennis, Schach oder einen andern geeigneten Club kümmern)

- schriftliche Erklärung, falls zusätzliche Personen einreisen (Butler, Privatsekretär usw.)

- Jährliche Lebenshaltungskosten pro Jahr

- Auflistung von Immobilien in der Schweiz und im Ausland

- Steuererklärung des Herkunftslandes

- 2 Passfotos für jedes Familienmitglied

- Dokumente zum Zivilstand in doppelter Kopie, Geburtsurkunde, Heiratsurkunde, Scheidungsurkunde

- Lebenslauf, unterzeichnet und datiert

- Aktueller Auszug aus dem Strafregister/Leumundszeugnis (Beweis für keinen kriminellen Hintergrund)

- Kaufvertrag für Immobilien / Mietvertrag (wir bieten Off-Market-Gelegenheiten für Immobilien)

- Passkopien, einschließlich Visa, die frühere Reisen in die Schweiz dokumentieren (wichtig für Bürger außerhalb der EU)

Schritt 6:

Caputo & Partners reicht den offiziellen Antrag beim zuständigen Kanton ein.

Enzo Caputo verhandelt persönlich ihre Pauschalbesteuerung vor Ort mit dem Chefbeamten des jeweiligen Kantons aus.

Der Antrag wird bewilligt.

Wir haben eine 100%ige Abschlussquote. Sämtliche Pauschalbesteuerungen in der Schweiz wurden anstandslos angenommen.

➤ Wichtiger Hinweis!

Sie habe nur einen Versuch für die Verhandlung mit der Pauschalbesteuerung.

Sollte dieser Versuch abgelehnt werden, ist ihre Chance vertan auf eine Pauschalbesteuerung in ihrem Wunschkanton und das auf Lebenszeit!

Was bringt ihnen die Pauschalbesteuerung in der Schweiz, wenn Sie einen schlechten Deal aushandeln? Dieser Steuerdeal gilt auf Lebenszeit! Lassen Sie nicht zu, dass Sie ihren Steuerdeal ihres Lebens in unprofessionelle Hände geben.

Mit der Pauschalbesteuerung fängt ein neues Kapitel in ihrem Leben an, lassen Sie sich nicht auf Kompromisse ein. Sorgen Sie dafür, dass Sie und ihre Familie ein Leben lang mehr von ihrem Geld haben.

Enzo Caputo – Bekannt aus: