Steuervermeidung ► die geheimen Strategien der Millionäre

Wie Millionäre mit geheimen Strategien Steuern vermeiden – Geständnisse eines internationalen Steuerrechtsanwalts

Wie Millionäre mit geheimen Strategien Steuern vermeiden – Geständnisse eines internationalen Steuerrechtsanwalts

„Ex-UBS Anwalt weiht Sie ein in die geheimen Strategien der Millionäre zur Steuervermeidung.“

Erfahren Sie aus erster Hand wie es wirklich geht.

Entdecken Sie hier die geheimen Tipps & Tricks wie UBS Private Banking Key Clients Millionen am Finanzamt legal vorbeischleusen.

Wir haben hier für Sie exklusiv noch nie dagewesene Insider-Informationen zusammengefasst, die bei der richtigen Anwendung für Sie Millionen an Steuerersparnissen bedeuten.

Inhaltsverzeichnis – Steuervermeidung

- Steuervermeidung vs. Steuerhinterziehung

- Steuervermeidung Definition

- Steuerhinterziehung macht krank

- Aggressive Steuervermeidungspraktiken

- Trump fördert die Offshore Industrie

- Maßnahmen, Modelle und Strategien zur Steuervermeidung für Privatpersonen

- Legalisierung von Schwarzkonten mit internationaler Steuernummer

- Pauschalbesteuerung Schweiz

- Wieviel Einkommen und Vermögen erlaubt die Pauschalbesteuerung?

- Besteuerung nach dem Lebensaufwand

- Steuern in der Schweiz

- Special Purpose Vehicle – das Lieblingswerkzeuge der Milliardäre

- Club Deals – die geheimen Geschäfte der Milliardäre

- Steuervermeidung durch Steuerschlupflöcher

- Steuervermeidung – Beispiele aus der Praxis

- Kanton Zug: Paradies für Holding-Gesellschaften

- Steuervermeidung – Methoden von Lewis Hamilton

- Wie Giganten gigantisch Steuern sparen: Goolge, Amazon, Apple & Starbucks zeigen es Ihnen, wie man legal Steuern spart!

1. Steuervermeidung vs. Steuerhinterziehung

Steuervermeidung wird oft mit Steuerhinterziehung verwechselt. Es ist enorm wichtig, den Unterschied zwischen der legalen Steuervermeidung und der illegalen Steuerhinterziehung zu kennen. Wieso ist das so wichtig?

- Steuervermeidung legal strukturieren, bedeutet auf legalem Weg Steuern sparen

- Steuerhinterziehung bedeutet Gefängnis, weil man steuerbare Vermögenswerte versteckt

2. Steuervermeidung Definition

Welche Voraussetzungen und Umstände müssen geschaffen werden, um weniger oder keine Steuern zu zahlen? Mit dieser Frage befasst sich die Steuervermeidung.

Steuervermeidung befasst sich mit Methoden und Strategien, um damit legal Steuern zu sparen. Diese müssen vorab von Steuerberatern geprüft und abgesegnet werden.

Beispiele zur Steuervermeidung

- Steuerabzüge

- Steuergutschriften

- Staatsangehörigkeit & Pass kaufen

- Internationaler Wohnsitzwechsel

- Pauschalbesteuerung Schweiz

- Steuern in der Schweiz

- Schweizer AG

- Pauschalsteuer Italien mit Golden Visa/Non-Dom Status

- Staatsangehörigkeit abgeben

- Einkünfte in neu zu gründenden Gesellschaften lenken

- Beanspruchung von Doppelbesteuerungsabkommen

- Special Purpose Vehicle (SPV)

- Steuervermeidung durch Steuerschlupflöcher

Missbrauchen Sie die oben aufgelisteten Methoden und Strategien, um bereits entstandene Steuerverbindlichkeiten zu maskieren, ist dessen Umsetzung gleichbedeutend wie Steuerhinterziehung. Sie riskieren Gefängnis, Nachsteuerzahlungen und horrende Bussen wegen illegaler Steuerhinterziehung.

Beispiel 1:

Sie wohnen in Italien und haben ein unversteuertes Bankkonto in der Schweiz. Sie verkaufen alle Vermögenswerte in Italien, um kein Pfändungssubstrat für die italienische Steuerbehörde zu hinterlassen. Sie verlegen Ihren Wohnsitz in die Schweiz, um bereits entstandene Steuerverbindlichkeiten gegenüber dem italienischen Staat zu umgehen. Hier sind die steuerbegründenden Sachverhalte bereits entstanden, aber die Besteuerung wird illegal vereitelt. Das ist illegale Steuerhinterziehung und keine legale Steuervermeidung.

Schaffen Sie mit Hilfe obiger Methoden und Strategien hingegen die legalen Voraussetzungen dafür, dass steuerbegründende Sachverhalte gar nicht entstehen können, ist das gleichbedeutend mit erfolgreicher legaler Steuervermeidung.

Beispiel 2:

Sie sind Bürger der USA und wohnen in der Schweiz. Trotzdem sind Sie in den USA weiterhin steuerpflichtig, weil die amerikanische Steuerbehörde (Internal Revenue Service, IRS) die Steuerpflicht an die Staatsangehörigkeit knüpft. Eine 100% legale Methode zur Steuervermeidung ist in diesem Fall, dass Sie den USA Pass abgeben und damit auch Ihre amerikanische Staatsbürgerschaft (Relinquishment Verfahren). Dasselbe Verfahren zur Steuervermeidung hat auch Tina Turner durchgeführt und zwar kurz nachdem sie ihren Schweizer Pass bekam. Dazu braucht man zwingend eine zweite Staatsangehörigkeit, denn niemand will staatenlos werden.

3. Steuerhinterziehung macht krank

Infolge drakonischer Strafen haben viele Steuerhinterzieher ihre Existenz ruiniert. Steuerhinterziehung ist heute nicht mehr ein Kavaliersdelikt, wie es früher einmal war. Vielfach reicht das vorhandene Vermögen nicht mehr aus, um die hohen Nachsteuern und exorbitanten Bussen zu bezahlen. Meistens bleibt nur der Gang zum Konkursrichter.

Einige meiner Mandanten wollten guten Glaubens die Selbstanzeige durchziehen. Nach der genauen Berechnung der Steuerfolgen kam heraus, dass nicht mehr genügend Geld für die Bezahlung der Nachsteuern vorhanden war. Nicht alle Familien der Betroffenen konnten den krankmachenden Leidensdruck aushalten. Die Schwarzgeldproblematik war sogar der Auslöser für die Scheidungsklage.

4. Aggressive Steuervermeidungspraktiken

Steuerhinterzieher sind heute bei Schweizer Banken unerwünscht. Selbst aggressive Methoden und Strategien zur Steuervermeidung sollten Sie nie alleine ohne die Anwesenheit eines internationalen Steuerberaters mit Ihrem Private Banker besprechen. Es könnten leicht Missverständnisse entstehen, da die Disziplin der internationalen Steuervermeidung eine sehr komplexe Materie ist.

Ein normaler Banker hat Angst vor Haftungsrisiken. Er wird sich hüten, Beratungen zu Steuerfragen zu geben. Einige Senior Top Banker sagen punktuell mehr dazu, aber die meisten halten sich bedeckt.

Vielfach haben Junior Banker Angst, in Berührung mit dem Tatbestand der Beihilfe zur Steuerhinterziehung zu kommen. Sie könnten im Rahmen einer Kurzschlussreaktion auf die Idee kommen, Sie wegen Verdacht auf Geldwäscherei zu melden. Ein blockiertes Bankkonto wäre die Folge einer solchen überstürzten Meldung.

Es gibt Kritiker von legalen Steuervermeidung Methoden. Methoden und Strategien zur Steuervermeidung bezwecken die Umgehung des steuerbegründenden Tatbestandes. Diese legale Steuerumgehung sei moralisch verwerflich, da sie Sinn und Zweck des Steuergesetzes umgehe. Dem ist entgegenzuhalten, dass der Gesetzgeber in vielen Fällen bewusst eine Lücke im Gesetz offen lassen wollte.

Wer solche Lücken nicht ausnutzt, ist selber schuld. Anwälte sind da, um das Gesetz anzuwenden. Wir sind keine Moralapostel oder Politiker, die hier über die Zweckmäßigkeit eines Gesetzes debattieren müssen.

5. Trump fördert die Offshore Industrie

Als Hillary Clinton Donald Trump angriffen hatte, er sei seit Jahrzehnten ein Wiederholungstäter und ein uneinsichtiger Steuerbetrüger, erwiderte Trump locker: „That makes me smart“. Donald Trump ist bekannt dafür, dass er aggressive Methoden und Strategien anwendet, um den letzten Cent an Steuern zu sparen.

https://www.independent.co.uk/voices/donald-trump-tax-dodging-offshore-havens-bermuda-bahamas-cayman-islands-paradise-papers-a8157386.html

Aufgrund von Informationen in den Paradise Papers gründete Donald Trump 1994 die Offshore Company DJ Aerospace Ltd. in Bermuda. Mithin hatte er auch eine Holding Company in Delaware. Er transferierte 110 eingetragene Marken auf Offshore Firmen und sparte Millionen Steuern. Auf den Bahamas erzielte Trump mit dem Kauf und Verkauf eines Casino-Hotels einen Gewinn von 68 Mio. USD.

Er ist nicht der einzige Präsident der USA, welcher Offshore Konstrukte benutzte, um seine Steuern zu optimieren. Bill Clinton war 5 Jahre Berater des Investmentfond „Yucaipa Global“ mit Kontobeziehungen auf den Cayman Islands und Dubai. Milliardär Ron Burkle war der Eigentümer des Investmentfonds und beauftragte Bill Clinton als Berater. Aus diesem Offshore Beratungsmandat verdiente Bill Clinton mindestens 15 Mio. USD.

Die großen Firmen in den USA haben Milliarden Offshore Gelder gebunkert. General Electric hat 119 Milliarden USD in Bermuda, Bahamas und Singapur. Pfizer hat 74 Milliarden USD offshore investiert. Merck hat 60 Milliarden USD offshore und 10 Tochtergesellschaften alleine in Bermuda.

Trump’s Kommentare zur Offshore Industrie offenbaren seine Agenda: Er will in den USA das größte Steuerparadies der Welt erschaffen. Delaware, Nevada und Wyoming werben auf der ganzen Welt mit Anonymität, Geheimhaltung und sehr tiefen Steuern.

Die Botschaft von Trump ist unmissverständlich: „Bringt alle Offshore Gelder der Welt nach Amerika. Wir offerieren die beste Asset Protection mit höchster Diskretion, die es in andern Offshore Locations nicht mehr gibt.“ Trump lockt US Firmen an, die ihr Geld in die USA repatriieren. Sie werden mit massiven Steuerreduktionen belohnt. Gleichzeitig machen die USA Druck auf alle Finanzzentren der Welt mit der FATCA Gesetzgebung. Sie fordern von allen Ländern alle vertraulichen Kontodaten. Im Gegenzug liefert die USA keine Daten. Die USA predigen Wasser und trinken Wein.

6. Maßnahmen, Modelle und Strategien zur Steuervermeidung für Privatpersonen

6.1. Staatsangehörigkeit & Pass kaufen – besser bekannt unter „Citizenship by Investment“

Wieso brauchen Sie als international tätiger Geschäftsmann eine zweite Staatsangehörigkeit?

Geschäftsleute, die nicht im „richtigen“ Land wohnen, sind oft mit Visa Restriktionen konfrontiert. Ein wichtiger Geschäftstermin kommt näher. Sie bemerken, dass Sie ein Visum benötigen. Die Formalitäten sind mühsam. Sie müssen alle Länder auflisten, die sie in den letzten 5 Jahren bereist haben. Vielleicht müssen Sie eine Botschaft aufsuchen und ein Interview überstehen. Sie müssen ihren Pass für die Dauer von 3 oder 4 Wochen bei einer Botschaft deponieren. Sie sind 3 oder 4 Wochen ohne Pass. Das Visum kostet Sie gleichviel wie ein Flugticket. Sie fragen sich, ob Sie den Termin absagen sollen.

Geschäftsleute in politisch instabilen Ländern leiden unter enormen Visa Restriktionen. Jede Ausreise wird zum Spießrutenlauf. Geopolitische Krisen, Sanktionen und Embargos schränken die Reisefreiheit ein. Aufgrund Ihrer Nationalität werden Sie mit Terroristen in Verbindung gebracht. Auf dem Pass befinden sich Stempel von Ländern, welche vom Zielland nicht erwünscht sind. Eine neue Staatsangehörigkeit gibt vielen Geschäftsleuten Sicherheit vor politischer, religiöser und ethnischer Verfolgung. In politisch instabilen Ländern kann ein Pass über die Nacht entzogen werden. Ohne zweiten Pass ist man staatenlos (Bsp. Ex-Premierminister Taksim in Thailand).

Wir haben auch vermögende Mandanten aus Ländern wie zum Beispiel USA, Deutschland, Italien, Norwegen und Frankreich, die aus steuerlichen Gründen zur legalen Steuervermeidung einen zweiten Pass brauchen. Viele Länder haben die Wegzugsbesteuerung eingeführt (Exit Tax, Emigration Tax, Expatriation Tax). Wer sein Domizilland verlässt, bleibt trotzdem für eine lange Dauer steuerpflichtig. In den meisten Ländern ist die Wegzugsbesteuerung auf die Dauer von 5 Jahren angesetzt.

Wer einen zweiten Pass hat, kann den ersten Pass für immer abgeben – ohne als staatenlos zu gelten – und damit die Steuerpflicht vermeiden, sollte diese an den Pass geknüpft sein. Da die Gesetzeslage sich schnell ändert, muss jeder Fall individuell analysiert werden, bevor man Geld für Pässe ausgibt. Nicht nur die finanziellen Folgen müssen berechnet werden, sondern alle Konsequenzen eines solchen wichtigen Schrittes müssen angemessen in die Waagschale geworfen werden.

Immer mehr Länder führen die Exit Tax ein. Sollte Deutschland dem Beispiel der USA folgen und die Besteuerung mithin von der Nationalität abhängig machen, werden andere EU Länder folgen. Da die HNWI die alten Pässe abgeben wollen, brauchen sie neue Pässe um die Staatenlosigkeit zu vermeiden. Die „Citizenship by Investment“ Industrie wird sich freuen. Es wurden mit den verschiedenen Citizenship by Investment Programmen noch nie so viele Pässe verkauft wie in diesem Jahr. Immer mehr wohlhabende Staatsangehörige werden einen neuen Pass kaufen und den alten Pass mit den negativen steuerlichen Folgen der Exit Tax abgeben.

6.1.1. US Steuerflüchtling „Tina Turner“ macht’s vor! – Lesen Sie hier wie:

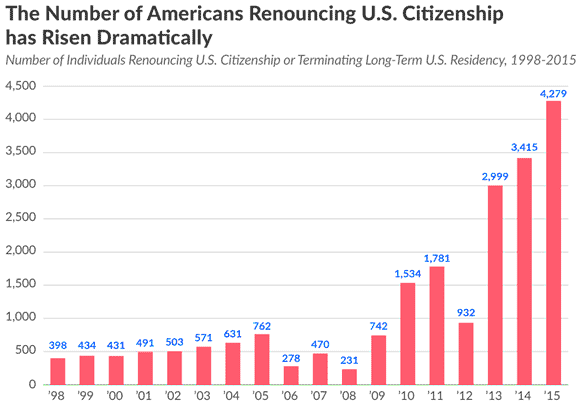

Wir verweisen hier auf unserem Artikel zu Tina Turner, die sich in der Schweiz hat einbürgern lassen. Sie hat den USA Pass sofort abgegeben, nachdem sie den Schweizer Pass bekommen hatte. Damit ist ihre Steuerpflicht beendet. Im Jahr 2016 haben 5411 Bürger der USA ihren Pass definitiv aus steuerlichen Gründen abgegeben. Bevor sie ihren US Pass abgeben konnten, mussten sie einen neuen Pass erwerben. Verschiedene Hochsteuerländer – allen voran Deutschland – haben angekündigt, dass sie die Steuerpflicht an die Nationalität knüpfen wollen (wie in USA). Immer mehr wohlhabende Geschäftsleute sind heute bereit, aus steuerlichen Gründen einen neuen Wohnsitz zu begründen. Diese Tendenz ist auch den Steuerbehörden nicht entgangen.

Die Wegzugsbesteuerung (Exit Tax) ist nicht der einzige Grund. Vielmehr kann eine zweite Staatsangehörigkeit auch interessant sein, um die Einkommenssteuer, die Schenkungs- und Erbschaftssteuer zu vermeiden. Je nach Land und Situation gibt es verschiedene Steuervermeidung Methoden, womit man Millionen von Steuern legal sparen kann.

6.1.2. Banking Passport

Viele erfolgreiche Geschäftsleute brauchen den zweiten Pass als sogenannten „Banking Passport“. Mit dem zweiten Pass lassen sich Vermögenswerte diskreter diversifizieren. Gewisse Länder in der Karibik offerieren mithin zum neuen Pass gleich noch ein Namenänderungsverfahren. Wer mit neuem Pass und neuem Namen ein Bankkonto eröffnet, macht Asset Protection in Perfektion. Solche Asset Protection Strategien sind bei russischen Geschäftsleuten sehr beliebt.

6.2. Pauschalsteuer Italien – Golden Visa

6.2.1. Non-Dom Status

Italien offeriert seit 2017 einen Non-Dom Steuerstatus für wohlhabende Einwanderer. Mit dem neuen Wohnsitz mit dem Non-Dom Status in Italien sind alle Einnahmen aus dem Ausland steuerfrei, solange sie nicht ins Wohnsitzland Italien importiert werden.

Die Italiener haben den Non-Dom Status den Briten abgeschaut. Sie versprechen sich dadurch eine Ankurbelung der Wirtschaft. Im Unterschied zu andern Ländern mit Non-Dom Steuerstatus erlaubt Italien einen erweiterten Familiennachzug, der nicht auf die engsten Familienmitgliedern beschränkt ist.

6.2.2. Pauschalsteuer von EUR 100‘000

Mit der Bezahlung einer Pauschalsteuer von EUR 100‘000 pro Jahr ist die Besteuerung für alle Einnahmen, die im Ausland generiert werden, abgegolten. Während ein Steuerpflichtiger ohne Non-Dom Status in Italien jedes Bankkonto im Ausland mit einem speziellen Steuerformular deklarieren muss, besteht diese Pflicht für Non-Doms nicht.

Die Italienische Steuerbehörde hat die Auslandkonten eines Non-Doms ausdrücklich von der Offenlegungspflicht befreit. Ob ein Non-Dom, der seit kurzem in Italien wohnt, ein Konto in der Schweiz hat, interessiert die italienische Steuerbehörde nicht. Die Erträge dieses Konto in der Schweiz sind mit der Pauschalsteuer abgegolten.

Wenn die Schweiz infolge des Automatischen Informationsaustausches den neuen Wohnsitzstaat Italien über die Existenz des Kontos informiert, hat dies für den Neuzuzügler keine Folgen. Mit dem neuen Non-Dom Status in Italien, der dank dem neuen Golden Visa Programm zugänglich geworden ist, kann man auch vortrefflich Schwarzgeld in der Schweiz legalisieren. Italien besteuert ja nur mit der Pauschalsteuer von EUR 100‘000.

Es interessiert Italien nicht, dass der am Programm teilnehmende Steuerzahler zusätzliche Einnahmen vom Schweizer Konto generiert. Italien darf nicht mehr als EUR 100‘000 Steuern pro Jahr einnehmen.

https://www.youtube.com/watch?v=vUoqQHYP8e0

7. Legalisierung von Schwarzkonten mit internationaler Steuernummer

War das Schweizer Konto bis zur Aufnahme des Wohnsitzes in Italien nicht deklariert und somit illegal, wird es durch dieses Golden Visa Programm legalisiert. Die Erträge sind automatisch von der Pauschalsteuer erfasst und besteuert. Die italienische Behörde gibt dem Neuzuzügler sogleich eine internationale Steuernummer. Sobald die Schweizer Bank die internationale Steuernummer des Kunden hat, gilt das Konto als legalisiert.

8. Pauschalbesteuerung Schweiz

Es gibt viele Strategien, um Vermögenswerte zu schützen und Steuern zu vermeiden. Sie können Ihr Vermögen in eine Versicherungspolice einbringen. Sie können Ihr Vermögen auf viele Arten mit Gesellschaften und Trusts strukturieren und Haftungsrisiken optimieren. Sie können Ihre Vermögenswerte in verschiedenen Banken in verschiedenen Rechtsordnungen diversifizieren.

Eine der effizientesten Steuervermeidungsstrategien ist die Verlegung des Wohnsitzes. Sie sollten aber nicht nur Steuern vermeiden, sondern gleichzeitig auch Ihr Vermögen schützen. Die beste Steuervermeidungsstrategie ist zugleich eine Kombination mit einer Vermögensschutzstrategie. Beides erreichen Sie mit der Verlagerung Ihres Wohnsitzes in eine sichere und stabile Rechtsordnung, funktionierender Gerichtsbarkeit und fairer Besteuerung. Das finden Sie alles in der Schweiz.

Wenn Sie erfolgreich und wohlhabend sind, haben Sie eine große Auswahl an Wohnorten wie Malta, Monaco, Zypern, Kanada, Singapur usw. Wenn Sie in die Schweiz ziehen, haben Sie enorme Steuervorteile in Kombination mit der höchsten Lebensqualität der Welt. Die Pauschalbesteuerung in der Schweiz gilt unter den internationalen Relocation Professionals als die Rolls Royce Lösung.

8.1. Vorteile, die nur die Schweiz bieten kann

Jeder Ort hat seinen besonderen Charme. Die Schweiz bietet attraktive Steuergesetze, sehr warmes Klima, eine freundliche und multikulturelle Bevölkerung. Sie bietet genau das, was wohlhabende Personen aus der ganzen Welt suchen.

Die Schweiz ist in der Lage, alle Vorteile anzubieten und zu kombinieren:

- wunderbare alpine Skianlagen

- heiße Sommer

- hoher Lebensstandard mit politischer und wirtschaftlicher Stabilität

- sozialer Frieden

- multikulturelle Städte

- exzellente Gesundheitsinfrastruktur

- sehr niedrige Kriminalitätsrate

- ausgezeichnete öffentliche Dienstleistungen

- die besten privaten Schulen der Welt

- erstklassige Infrastruktur wie in Singapur und in Finnland

- effektive Strafverfolgung

- effizienten Schutz der Rechte an geistigem Eigentum

- moderate Besteuerung

- Steuervermeidung für Privatpersonen

- hohe Produktivität mit qualitativ hochwertigen Produkten und Dienstleistungen

Hochwertige Gebäude und Immobilien erfüllen alle Wünsche. Es sind keine Bodyguards nötig. Die persönliche Sicherheit ist Tag und Nacht gewährleistet.

8.2. Prominente aus der ganzen Welt leben in der Schweiz

All diese Vorteile ziehen viele Berühmtheiten aus der ganzen Welt an. Hier sehen Sie eine

Liste mit Weltprominenz, die für die Schweiz spricht

- Frida Lyngstad (ABBA Pop Group)

- Roger Moore alias James Bond 007

- Tina Turner

- Alain Delon

- Phil Collins

- Victor Vekselberg, Russian Investor

- Latsis Familie, Greek Ship-Owner

- Bernie Ecclestone, Formula One

- Michael Schuhmacher, Formula One Pilot

- Jacques Villeneuve, Formula One Pilot

- Kimi Räikkönen, Formula One Pilot

- Jean Alesi, Formula One Pilot

- Sebastian Vettel and other Formula One Pilots

- Athina Onassis

- Boris Becker

- Ana Ivanovic

- Yannick Noah

- David Bowie

- Yoko Ono

- Laura Pausini

- Celine Dion

- Daniel Hechter

- Dimitry Ryboloviev

- Ermenegildo Zegna

9. Wieviel Einkommen und Vermögen erlaubt die Pauschalbesteuerung?

In der Schweiz gibt es drei Ebenen der Besteuerung: Bund, Kanton und die Gemeinde. Der Antragsteller sollte keine berufliche Tätigkeit in der Schweiz ausüben. Gegenwärtig verlangt der Kanton Zug ein minimales steuerpflichtiges Einkommen von CHF 300.000 pro Jahr und ein minimales Nettovermögen von CHF 6 Mio. Für den Kanton Schwyz braucht es mindestens CHF 500‘000 pro Jahr als Einkommen mit dem entsprechenden Nettovermögen von mindestens CHF 10 Mio.

Der Kanton Zürich hat die Pauschalbesteuerung erst kürzlich abgeschafft. Das politische Klima zur Pauschalbesteuerung ist nicht freundlich. Die Anforderungen werden aufgrund der hohen Nachfrage aus der ganzen Welt immer strenger. Die Finanzkrise und der arabische Frühling erhöhten die Anzahl der eingereichten Anträge. Daher ist es ratsam, die Möglichkeit eines Umzugs in die Schweiz so schnell wie möglich zu prüfen, bevor es zu spät ist.

10. Besteuerung nach dem Lebensaufwand

Bei der Pauschalbesteuerung wird die Einkommensteuer anhand der jährlichen Lebenshaltungskosten innerhalb und außerhalb der Schweiz des Antragstellers und seiner im gleichen Haushalt lebenden Familie berechnet. Die jährlichen Lebenshaltungskosten sollten nicht mehr als 7 Mal die jährlichen Mietkosten übersteigen. Dieser Hebelfaktor wurde aufgrund der großen Nachfrage und der politisch unfreundlichen Situation vor kurzem von 5 auf 7 erhöht.

Diese Zahl wird das steuerpflichtige Einkommen definieren. Das zu versteuernde Einkommen definiert den Betrag der zu zahlenden Steuern. Die Höhe der Steuer lässt sich sogar im Internet berechnen. Sie hängt vom Wohnsitz ab. Je nach Gemeinde und Kanton kann die Höhe der Besteuerung variieren.

Müller Milch spart Schenkungssteuern in Millionenhöhe

Herr Theo Müller, der Gründer von Müller-Milch, ist von Deutschland weg und nach Erlenbach am Zürichsee hingezogen. Damit hat er die astronomische Schenkungs- und Erbschaftsbesteuerung in Deutschland vermeidet. Auf Bundesebene gibt es keine Vererbung der Schenkungssteuer.

Ein Antragsteller im Rahmen der Pauschalbesteuerung kommt in den Genuss von sehr niedrigen Schenkungs- und Erbschaftssteuern. Es gibt Kantone, die überhaupt keine Erbschafts- und Schenkungssteuern haben. Das bedeutet, dass für jeden einzelnen Antragsteller unter dieser Regelung auch die Vorteile einer Erbschaftsplanung berechnet werden können.

Herr Theo Müller engagierte erstklassige Steuerberater. Er ist ein Meister der Steuervermeidung. Keiner hat Steuervermeidung in Deutschland so viele Steuern gespart, wie der Gründer von Müller-Milch. Er rettete ein Millionen-Vermögen vor dem Zugriff des deutschen Finanzamtes. Die folgenden Generationen werden ihm für die smarte Steuerplanung dankbar sein.

11. Steuern in der Schweiz

Das Besteuerungssystem in der Schweiz für Privatpersonen und für juristische Personen ist kompliziert. Anders als in den meisten Ländern der Welt üben in der Schweiz Bund, Kanton und Gemeinde die Steuerhoheit gemeinsam aus. Die Wahl eines steuerfreundlichen Ortes für Begründung des Wohnsitzes oder des Domizils der Gesellschaft muss gut überlegt sein, denn sie wirkt sich unmittelbar auf die Besteuerung aus.

Aufgrund der föderalistischen Staatsstruktur kennt die Schweiz verschiedene Steuerarten. Es gibt die direkten Steuern, die der Steuerpflichtige direkt dem Bund, Kanton und Gemeinde zahlt. Es gibt aber auch indirekte Steuern, die auf den Konsum und Gebrauch von Waren oder Dienstleistungen erhoben werden.

Aufgrund der kantonalen Verschiedenheiten muss eine Steuerplanung in der Schweiz ortsbezogen analysiert und durchgerechnet werden. Je nach Kanton und Gemeinde können die Unterschiede markant sein.

12. Special Purpose Vehicle – das Lieblingswerkzeuge der Milliardäre

Eine „Special Purpose Vehicle (SPV)“ ist eine Gesellschaft, die für einen bestimmten Zweck errichtet wird. Die Zwecke einer SPV sind mannigfaltig. Es ist das Lieblingsspielzeug der Milliardäre, wenn es um die Aussonderung von Vermögen und Haftungsbeschränkung geht. Sie eignen sich zum Halten von Yachten, Private Jets, Immaterialgüterrechte (geistiges Eigentum wie zum Bsp. Urheberrechte) und Immobilien.

Mit der Gründung einer SPV lassen sich elegant Haftungsrisiken in Zusammenhang mit einem bestimmten Projekt auslagern und kontrollieren. Zudem lassen sich Vermögenswerte anonymisieren.

In vielen Ländern ist Financial Kidnapping, Erpressung und das Ausüben von politischem Druck weit verbreitet. Der Schutz der Privatsphäre ist in diesen Ländern überlebenswichtig. Nicht jeder will zeigen, was er besitzt.

Viele HNWI haben sich bewusst einen Low-Profile Lebensstil angeeignet. Ein SPV ist das ideale Werkzeug, um Vermögenswerte auszusondern, zu anonymisieren und zu schützen.

12.1. SPV garantiert Vertraulichkeit des Projekts

Investoren investieren als Aktionäre in Projektgesellschaften. Ein SPV ist das ideale Vehikel für ein Projekt. Aktionäre sind zugleich Verwaltungsräte in der SPV. Als Verwaltungsräte können sie die Tätigkeit des Projektleiters leicht kontrollieren.

Investoren profitieren von den wertvollen beruflichen Erfahrungen des Projektleiters. Der Projektleiter ist oft Investor. Er ist Verwaltungsratspräsident der SPV. Im Immobilienbereich werden oft SPV für Bauprojekte benutzt. Das Land wird mit der SPV gekauft. Das Projekt nimmt seinen Lauf. Zusätzlich entsteht dank der SPV eine Win-Win Situation zwischen Investoren und Projektleiter.

Dank der SPV kommt der Projektleiter zu Investoren. Die Investoren sichern sich eine attraktive Anlagemöglichkeit, indem sie von den beruflichen Erfahrungen und Netzwerk des Projektleiters profitieren. Nach Fertigstellung des Projektes werden die Immobilien einzeln verkauft. Sie SPV hat ihren Zweck erreicht. Sie wird deshalb aufgelöst.

13. Club Deals – die geheimen Geschäfte der Milliardäre

Im Private Banking werden oft sogenannte „Club Deals“ angeboten. Club Deals sind vertrauliche Geschäftsgelegenheiten für Investitionen in spezielle Projekte. Ein Top Banker mit guten Verbindungen zu Projektleitern offeriert einen Club Deal an seine Kunden. Dies geschieht diskret und unter Ausschluss der Öffentlichkeit.

Ausgelesene Kunden einer Privatbank können in eine SPV investieren, die von einem erfahrenen Projektleiter verwaltet wird. Der Top Banker vertraut dem Projektleiter, hat er doch dank ihm schon mehrmals lukrative Geschäfte abgeschlossen. Er hat bereits mehrmals bewiesen, Projekte erfolgreich anzupacken und durchzuziehen. Die Investoren kommen zu überdurchschnittlichen Renditen. Sie profitieren von den beruflichen Erfahrungen, den speziellen Fähigkeiten und vom Beziehungsnetz des Projektleiters. Der Projektleiter kommt schnell und diskret zu solventen Investoren. Er kann sein Projekt dank der Gründung einer SPV schnell und unkompliziert umsetzen.

Die Rolle des Private Bankers ist entscheidend. Er ist das Bindeglied zwischen Projektleiter und Investoren. So ein Club Deal kann sehr attraktiv und unkompliziert sein. Wenn sich alle Beteiligten seit vielen Jahren kennen und sich das Team bereits in der Vergangenheit bewährt hat, sind die Risiken moderat.

Top Banker arbeiten gerne mit Rechtsanwälten, denen sie vertrauen können. Wir kennen viele Top Banker mit internationaler Privatkundschaft erster Güte in Zürich, die Zugang zu exklusiven Off-Market Deals haben.

Wenn Sie eine exklusive Investmentidee, einen Off-Market Deal oder einfach zum Beispiel eine Gewerbeliegenschaft haben, die Sie diskret, schnell und an solvente Käufer anbieten wollen, dann rufen Sie uns jetzt an. Wir finden immer eine Lösung – auch für Sie. Wir haben seit 30 Jahren ein wertvolles Beziehungsnetz mit Top Banker aufgebaut, auf das wir zählen können.

14. Steuervermeidung durch Steuerschlupflöcher

Unsere Mandanten besitzen in vielen Ländern operative Gesellschaften, die international tätig sind. Internationale Geschäfte müssen in allen Ländern steuereffizient sein. Es müssen Lösungen zur Steuervermeidung für Unternehmen entwickelt werden, die in den betreffenden Ländern als steuerkonform anerkannt sind.

Idealerweise sind die Steuerfolgen von der Steuerbehörde verbindlich abgesegnet. Tax Rulings sind Steuervermeidungsmethoden, die auf schriftliche Verträge mit der Steuerbehörde beruhen. Bevor ein Investor in der Schweiz investiert, lässt er sich mit einem Tax Ruling die steuerliche Behandlung für die Zukunft schriftlich zusichern. So kennt er die Steuerfolgen für sein Projekt genau. So kann er die Unsicherheiten einer unerwarteten Besteuerung vermeiden. Streitigkeiten mit der Steuerbehörde über die steuerliche Behandlung einer Transaktion, eines Projektes oder eines Konstruktes können somit vermieden werden. Das erhöht die Rechtssicherheit ungemein. Es fördert die Stimmung unter investitionsfreudigen Investoren.

Das internationale Steuerrecht wird von Jahr zu Jahr komplexer. Steuerschlupflöcher, die bis vor kurzem noch funktionierten, werden stetig kraft neuer Missbrauchsbestimmungen geschlossen. Grenzüberschreitende steuereffiziente Optimierung und Steuervermeidung wird immer aufwendiger. Die Europäische Union hat die in der Schweiz üblichen Tax Rulings als Steuervermeidung Modelle scharf attackiert, aber sie wird auf Granit beißen. Die Tax Rulings werden im Parlament hart verteidigt. Die Schweiz wird nicht nachgeben.

15. Steuervermeidung – Beispiele aus der Praxis

Die Abkommen zur Vermeidung der doppelten Besteuerung (Doppelbesteuerungsabkommen, DBA) sind wichtige Instrumente, die gegenüber den Steuerbehörden geltend gemacht werden müssen. Doppelbesteuerungsabkommen sind bilaterale Staatsverträge. Zwei Staaten einigen sich mit einem formellen Staatsvertrag, welcher Staat das Recht zur Besteuerung ausüben soll.

Beispiele

Die an eine Holding ausbezahlten Dividenden, die aus einem andern Land kommen, werden dank dem Doppelbesteuerungsabkommen nur in einem Land besteuert. Das gleiche Konzept zur Vermeidung der Doppelbesteuerung mit einem bilateralen Staatsvertrag funktioniert auch für grenzüberschreitende Zahlungen von Zinsen, Tantiemen, Darlehen und Kapitalgewinne.

Beliebte Länder für die steuereffiziente Anwendung von Doppelsteuerungsabkommen sind:

- Zypern

- Österreich

- Hong Kong

- Ungarn

- Luxemburg

- Malta

- Holland

- Singapur

- Schweden

- Großbritannien

- Schweiz

Holdingstrukturen in obigen Ländern werden vor allem von Familien als Familienholdings genutzt. Die Schweiz ist berühmt für ihre Holdingprivilegien.

16. Kanton Zug: Paradies für Holding-Gesellschaften

Dank dem Zinsbesteuerungsabkommen der Schweiz mit der Europäischen Union (EU) ist seit dem 1. Juli 2005 der Holding-Standort Schweiz noch attraktiver geworden. Zinsen-, Dividenden- und Lizenzzahlungen zwischen verbundenen Unternehmen im Quellenstaat werden praktisch nicht mehr versteuert, sofern mindestens 25% der Beteiligungen mindestens für 2 Jahre gehalten werden.

Die Schweiz erreicht dank dem Zinsbesteuerungsabkommen die Vorteile der EU Mutter-Tochter-Richtlinie und der EU Zins- und Lizenzgebühren Richtlinie. Holding-Gesellschaften zahlen im Kanton Zug keine Gewinnsteuer. Die Kapitalsteuer ist reduziert. Auf Bundesebene kann der Beteiligungsabzug geltend gemacht werden. 25% aller in der Schweiz neu gegründeten Holding-Gesellschaften werden im Kanton Zug gegründet.

17. Steuervermeidung – Methoden von Lewis Hamilton

Der Formel 1 Rennfahrer Lewis Hamilton ersparte sich mit Steuervermeidung Modelle eine Mehrwertsteuer in Höhe von 3.3 Mio. GBP für den Import von Kanada nach England eines Bombardier Private-Jet im Wert von 16.5 Mio. GBP. Er wurde von Ernst & Young und Appleby beraten. Er hat für sich eine Offshore Struktur mit British Virgin Islands (BVI), Guernsey und Isle of Man (IOM) Offshore-Companies aufsetzen lassen.

Die BVI Offshore Company ist Eigentümerin des Jets und macht einen Leasingvertrag für 140‘000 GBP mit der IOM Company, welche den Jet weiter an eine UK-Company verleast. Mit den Leasing-Verträgen wird den Steuerbehörden ein Business mit Zahlungen von Leasingraten vorgespiegelt, damit eine Pflicht zur Bezahlung einer Mehrwertsteuer gar nicht erst entstehen kann. Braucht Lewis Hamilton hingegen den Jet nur für private Zwecke, so ist die Mehrwertsteuer geschuldet.

17.1. Was hat Lewis Hamilton falsch gemacht?

Gemäß Zeitungsberichten brauchte Hamilton seinen Jet ausschließlich für private Zwecke, was für eine Mehrwertsteuerpflicht spricht. Leider benutzte Hamilton für die Zahlungen der Leasing-Raten seine Privatkonten, anstatt Bankkonten der Offshore-Gesellschaften, die die Verträge unterzeichneten.

Mithin waren die verwendeten Offshore Gesellschaften nur Briefkastengesellschaften ohne Substanz. Er hätte die Zahlungen nicht vom Privatkonto, sondern nur von den Gesellschaftskonten machen dürfen, die die Leasingverträge eingegangen sind. Zahlt er privat, argumentiert die Steuerbehörde, er habe den Jet auch privat benutzt. Ich hätte ihm zusätzlich empfohlen, seinen Gesellschaften mehr Substanz zu geben. Er hätte ein richtiges Geschäft in Miniatur aufbauen sollen. Dann wäre auch niemand auf die Idee gekommen, seine Konstrukte anzugreifen.

17.2. Wie macht man Steuervermeidung richtig?

Wenn schon Offshore Gesellschaften Verträge unterzeichnen, dann sollte man darauf achten, dass die Zahlungen vertragskonform auch direkt von und an den Offshore Gesellschaften erfolgen. Zahlungen vom Privatkonto sind zu unterlassen. Alle involvierten Offshore Gesellschaften wurden alleine von Lewis Hamilton kontrolliert. Lewis Hamilton war der alleinige Beneficial Owner. Deshalb werden die Gewinne der Offshore Struktur der Privatperson Lewis Hamilton zugerechnet. Wenn man schon Steuern sparen will, dann muss man es richtig machen und alle Regeln einhalten.

Trotz teurer Beratung von Ernest & Young und Appleby wurden hier elementare Fehler gemacht. Darum war Lewis Hamilton in der Presse nach den Panama Papers auch leicht angreifbar. Er benutze zwar legale Strukturen, um Steuern zu vermeiden, hat aber die Spielregeln nicht eingehalten. Die Strukturen sind völlig legal, aber eine Struktur muss auch entsprechend mit Substanz aufgesetzt und gelebt sein. Gelebt sein bedeutet, wenn eine Offshore Gesellschaft etwas einkauft, dann soll auch die selbe Offshore Gesellschaft bezahlen.

Er hätte den Jet nicht privat verwenden dürfen. Vielmehr hätte er den Jet zusätzlich an eine Gesellschaft eines Freundes vermieten können. Wer einen Jet offensichtlich nur sich selber vermietet, muss sich nicht wundern, wenn er angegriffen wird. Man darf den „Spirit of the Law“ nicht verletzen. Unter „Spirit of the Law“ verstehen die Juristen aus dem angelsächsischen Raum (USA, UK, Kanada, Australien) den tieferen Sinn und Zweck des Gesetzes.

Der juristisch korrekte Begriff zu „Sinn und Zweck des Gesetzes“ ist die „Ratio Legis“ des Gesetzes. Der Gesetzgeber will beim Import keine Mehrwertsteuer erheben, da die Steuern später beim echten Business anfallen. Wenn das echte Business mit Offshore Gesellschaften nur vorgetäuscht wird, in Tat und Wahrheit aber nur Privatgebrauch geplant ist, bleibt meines Erachtens die Mehrwertsteuer geschuldet.

Beim Entwerfen von Modellen zur Steuervermeidung geht es darum, die Voraussetzungen zu schaffen, damit der zu besteuernde Sachverhalt nicht vorliegt. Das reicht aber nicht aus. Vielmehr muss man sich bei der Gestaltung zur Steuervermeidung auch Fragen zu Sinn und Zweck der Norm („Ratio Legis“ oder „Spirit of the Law) stellen. Was will die Norm bezwecken?

Ein Konstrukt von Offshore-Gesellschaften mit professionell ausgestalteten Leasing-Verträgen reicht nicht aus, wenn der Eigentümer kein einziges Geschäft mit seinem Jet nachweisen kann und Zahlungen mit seinem Privatkonto vornimmt.

Aus wirtschaftlicher Sicht vermietet Lewis Hamilton seinen Jet an sich selber.

Das Modell zur Steuervermeidung muss sowohl aus juristischer wie auch aus wirtschaftlicher Sicht wasserdicht sein. Schweizer Banken verweigern heute Kontoeröffnungen von Offshore-Gesellschaften, wenn damit aggressive Steuervermeidung Methoden umgesetzt werden.

Was früher von den Steuerbehörden als Kavaliersdelikt toleriert wurde, wird heute im Zeitalter der Transparenz knallhart sanktioniert.

18. Wie Giganten gigantisch Steuern sparen: Goolge, Amazon, Apple & Starbucks zeigen es Ihnen, wie man legal Steuern spart!

Giganten wie Google, Amazon und Starbucks verschieben ihre Gewinne in Niedrigsteuerländer wie Irland, Luxemburg, Schweiz, Bermudas und den Niederlanden. In Luxemburg werden Gewinne aus geistigem Eigentum nur mit 5,7% besteuert. Irland bietet im Zusammenspiel mit Holland das Steuervermeidungsmodell „Double Irish with a Dutch Sandwich“ an. Das ist kein Cocktail, wie man meinen könnte, sondern ein raffiniert orchestriertes Konstrukt von Gesellschaften.

Zwei irische Gesellschaften und eine Holding in Holland werden benutzt, um Gewinne aus Werbeeinnahmen und Lizenzgebühren hin- und hergeschoben, bis die Gewinne steuerfrei am Schluss in der Karibik gebunkert werden.

18.1. Double Irish with a Dutch-Sandwich

Die Kapitäne von Apple, Google, Starbucks mussten zwar vor Regierungskommissionen antraben und sich rechtfertigen. Nichtsdestotrotz sind solche Strukturen zur Steuervermeidung – trotz moralischen Bedenken – legal. Einzig ein neues Gesetz kann Missbrauchsbestimmungen definieren und die bestehenden Gesetze ändern. Bis neue Gesetze in Kraft gesetzt werden, vergehen wiederum Jahre, wo sich legal Steuern vermeiden lassen. Das sind die Spielregeln des Kapitalismus.

Damit sich solche Steuersparmodelle auszahlen, bedarf es doch mehrerer Gesellschaften. Die Anforderungen an die Substanz der gewählten Gesellschaften steigen. Substanz schafft man, indem Büroräumlichkeiten gemietet und Personen angestellt werden. Der Unterhalt solcher Strukturen wird teurer. Bevor Sie sich für eine Steuervermeidung Methode mit mehreren Gesellschaften entscheiden, lohnt es sich, den Aufwand genau durchzurechnen.

In den letzten paar Jahren hat das Geschäft mit „Relocation“ und „Citizenship by Investment“ gigantische Ausmaße angenommen. Die Welt ist nicht sicherer, sondern gefährlicher geworden. Geschäftsleute aus aller Welt machen sich Gedanken, wie sie sich besser schützen und gleichzeitig Steuern sparen können.

Wenn Sie zu uns kommen, diskutieren wir nicht nur Steuervermeidung Modelle. Vielmehr analysieren wir ganzheitlich Ihre Familiensituation. Wo finden Sie den besten Schutz und eine hohe Lebensqualität für Ihre Familie? Wir überprüfen Ihre aktuellen Konstrukte für Sie. Wir fragen uns, ob Ihre Konstrukte noch zeitgemäß gestaltet sind. Wir verbessern Ihre Strukturen schon heute, damit wir der Zukunft gelassen entgegen sehen können. Wir stellen heute sicher, dass wir den Steuerbehörden in Zukunft den Wind aus den Segeln nehmen werden.